Готовимся собрать портфель

☝️Что вы узнаете

- Зачем нужна стратегия инвестирования

- Как эмоции влияют на постановку целей

☝️ Чему вы научитесь

- Ставить перед собой финансовую цель

- Определять свой риск-профиль

Почему первым делом — стратегия ☝️

Чтобы ваши покупки на бирже не были хаотичными, а во время спадов вы не теряли голову, вам нужна стратегия — план, по которому вы покупаете и продаете активы. Стратегия поможет снизить риски потерь и инвестировать так, как вам комфортно 😌

Чтобы собрать стратегию, вам нужно сделать 4 коротких шага.

✅ Поставить цель

✅ Понять свое отношение к риску

✅ Определить, что и с какой периодичностью вы будете покупать

✅ Решить, когда вы будете продавать активы и при каких условиях

💡 Лайфхак. Когда распишете стратегию, зафиксируйте ее на видном месте: в заметках телефона, на дверце холодильника или на рабочем столе. Так вы будете постоянно помнить о своей цели и плане ее достижения.

Пример прописанной стратегии

🚶♂️Вася, 35 лет

- Цель: накопить пассивный доход к выходу на пенсию через 30 лет.

- Отношение к риску: умеренное.

- Что покупает и когда: ежемесячно инвестирует 3 000 ₽ в корпоративные облигации и 2 000 ₽ в дивидендные акции.

- Когда продает: облигации держит до погашения, акции продает в случае падения более чем на 30%.

А теперь пройдем по каждому шагу и вместе составим вам стратегию

✅ Шаг 1. Поставить цель

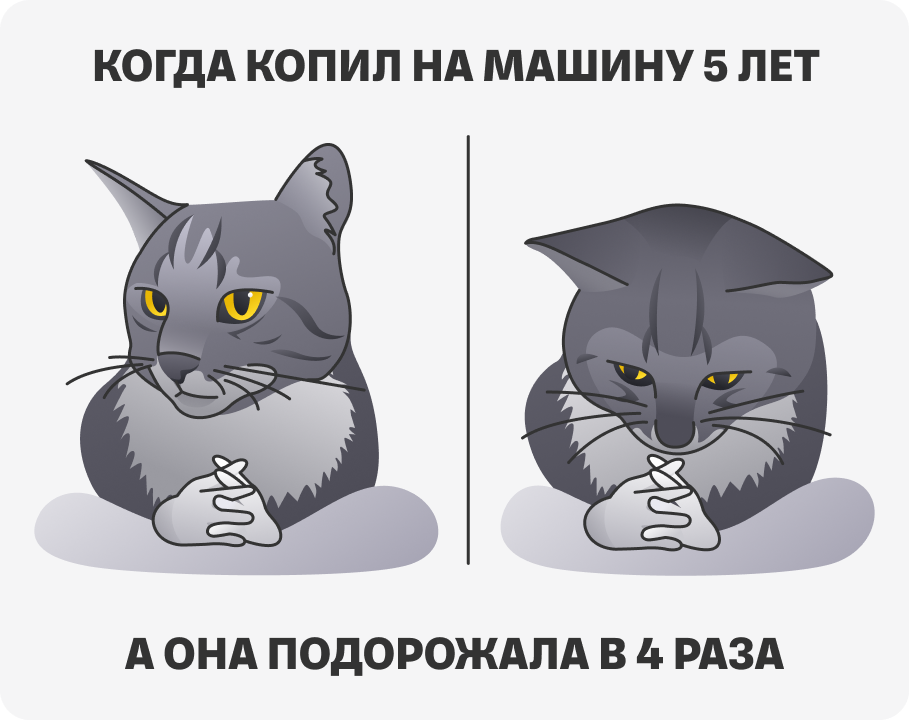

Цели могут быть разными. Тут важно определить сумму, валюту и срок. А чтобы быть реалистичным, стоит рассчитать эти критерии с запасом 10—20% (вспомним инфляцию).

✅ Шаг 2. Понять свое отношение к риску

Боитесь, что портфель окажется в минусе? Тогда вы консерватор. Хотите большой прибыли и готовы пойти на риск — агрессивный инвестор. Придерживаетесь во всем баланса — умеренный инвестор.

✅ Шаг 3. Определить, что и с какой периодичностью вы будете покупать

Частота покупок зависит от вас. Кому-то нравится торговать ежедневно, кому-то достаточно прикупить акции раз в месяц. Что бы вы ни выбрали, делайте это регулярно — так вы не пропустите хорошую цену и быстрее достигнете цели.

А вот состав покупок лучше выбирать исходя из целей и риск-профиля.

📍Консервативным инвесторам стоит выбирать низкорисковые активы: облигации, фонды ликвидности.

📍Умеренные инвесторы могут балансировать: 70% — облигации и фонды, 30% — акции крупных и средних компаний.

📍Агрессивным инвесторам можно подбирать активы с большей доходностью.

Также смотрите на срок вашей цели: чем он короче, тем консервативнее должны быть активы.

✅ Шаг 4. Решить, когда вы будете продавать активы и при каких условиях

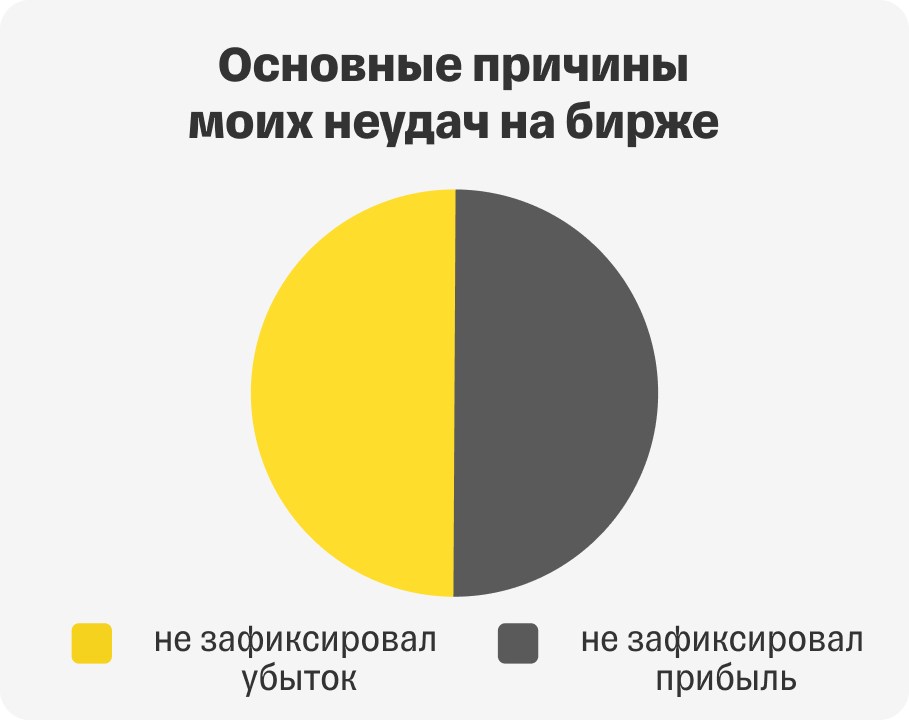

А вот тут два момента: нужно решить, когда вы будете фиксировать прибыль, а когда — убыток.

📌 Фиксация прибыли

Можно перестраховаться и поставить невысокую планку, например рост цены на 20—25%. Или рискнуть, но дождаться чуть большей доходности. Так, Уолтер Шлосс, известный финансист и владелец крупного фонда, продавал свои акции при их росте на 50%.

Такой подход отлично спасает от мыслей об упущенных возможностях.

Если вы неизменно следуете своему плану, нет смысла переживать о прибыли, которую вы могли сверх того заработать, ведь если в будущем что-то вдруг пошло бы не так, вы бы сожалели о том, что не продали бумагу раньше.

📌 Фиксация убытков

Для одних людей снижение цены на 30% не будет поводом для беспокойства, для других небольшое снижение в 10% будет катастрофой.

В любом случае важно понимать, что конкретно послужило триггером к падению цены? Было ли это лишь временным снижением цены из-за случайной новости или же причина в чем-то более серьезном?

И наконец, последний, но не менее важный шаг.

☝️ Какую бы стратегию вы ни выбрали, помните о диверсификации. Даже портфель самого агрессивного инвестора нужно защищать, добавляя (хоть и в небольшом количестве) низкорисковые активы.