IPO IVA Technologies

Один из ведущих разработчиков экосистемы корпоративных коммуникаций в России

IPO IVA Technologies

Один из ведущих разработчиков экосистемы корпоративных коммуникаций в России

Дисклеймер: Аналитический отчет составлен в соответствии с Методикой оценки ценных бумаг Т‑Банка. Обзор также содержит информацию о ценных бумагах, которые предназначены только для квалифицированных инвесторов в соответствии со ст. 51.2 Федерального закона №

IVA MCU является лидером по выручке (с НДС) от создания решений в области

Почему стоит участвовать в IPO

Следующие пять лет российский рынок корпоративных коммуникаций будет расти со среднегодовым темпом +15%, что объясняется ускоряющейся цифровизацией и ростом популярности удаленного и гибридного форматов работы.

Ключевой тенденцией на рынке корпоративных коммуникаций стал переход на отечественные решения

Законодательные ограничения на закупку западного оборудования и ПО, а также рост требований к кибербезопасности являются драйверами роста отечественного рынка корпоративных коммуникаций.

В дополнение к позитивной конъюнктуре на российском рынке IVA Technologies уже работает на трех зарубежных рынках и планирует дальнейшую международную экспансию. В долгосрочной перспективе доля выручки, полученной за рубежом, должна составить до 20% от общей выручки IVA Technologies.

Доля IVA Technologies на рынке корпоративных коммуникаций в России составляет около 7%. Компания является лидером на рынке

Помимо

В долгосрочной перспективе компания планирует занять существенную долю вне рынка

В настоящий момент IVA Technologies работает преимущественно в сегменте B2G+. Клиентская база компании насчитывает более 500 клиентов. Однако система корпоративных коммуникаций

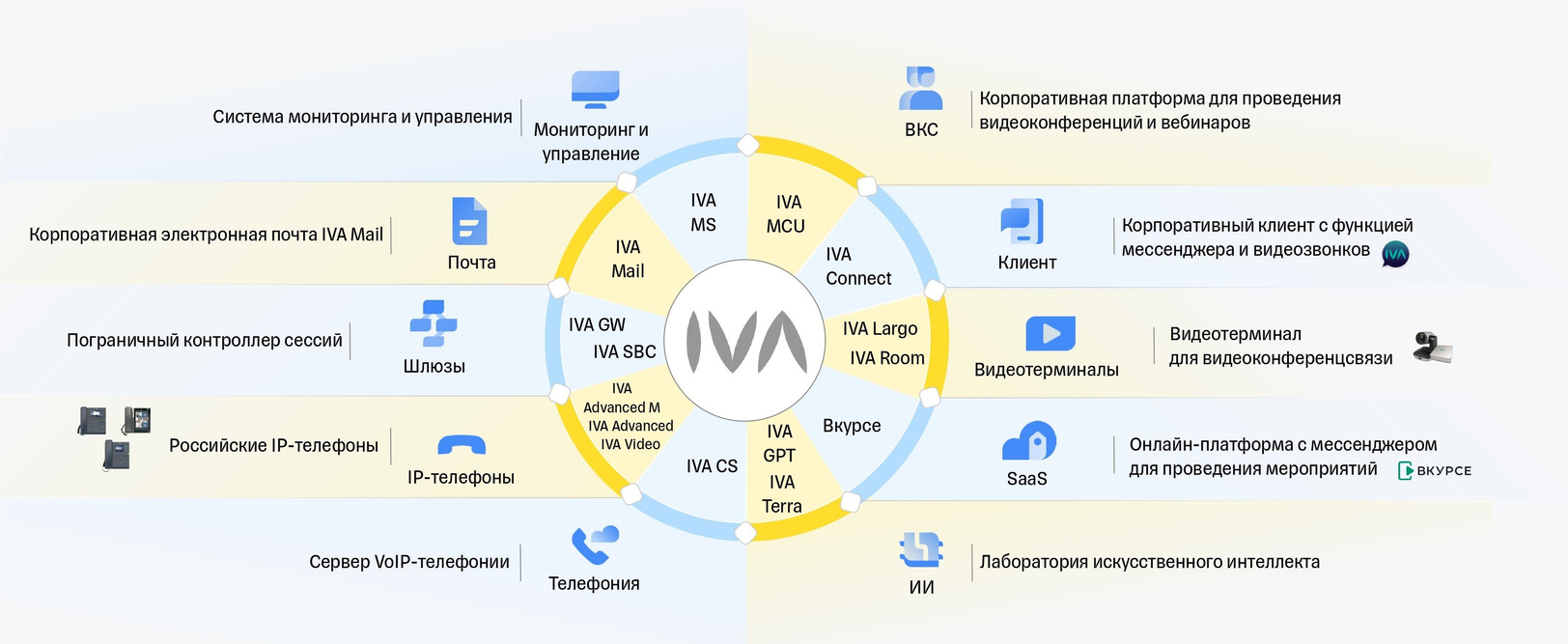

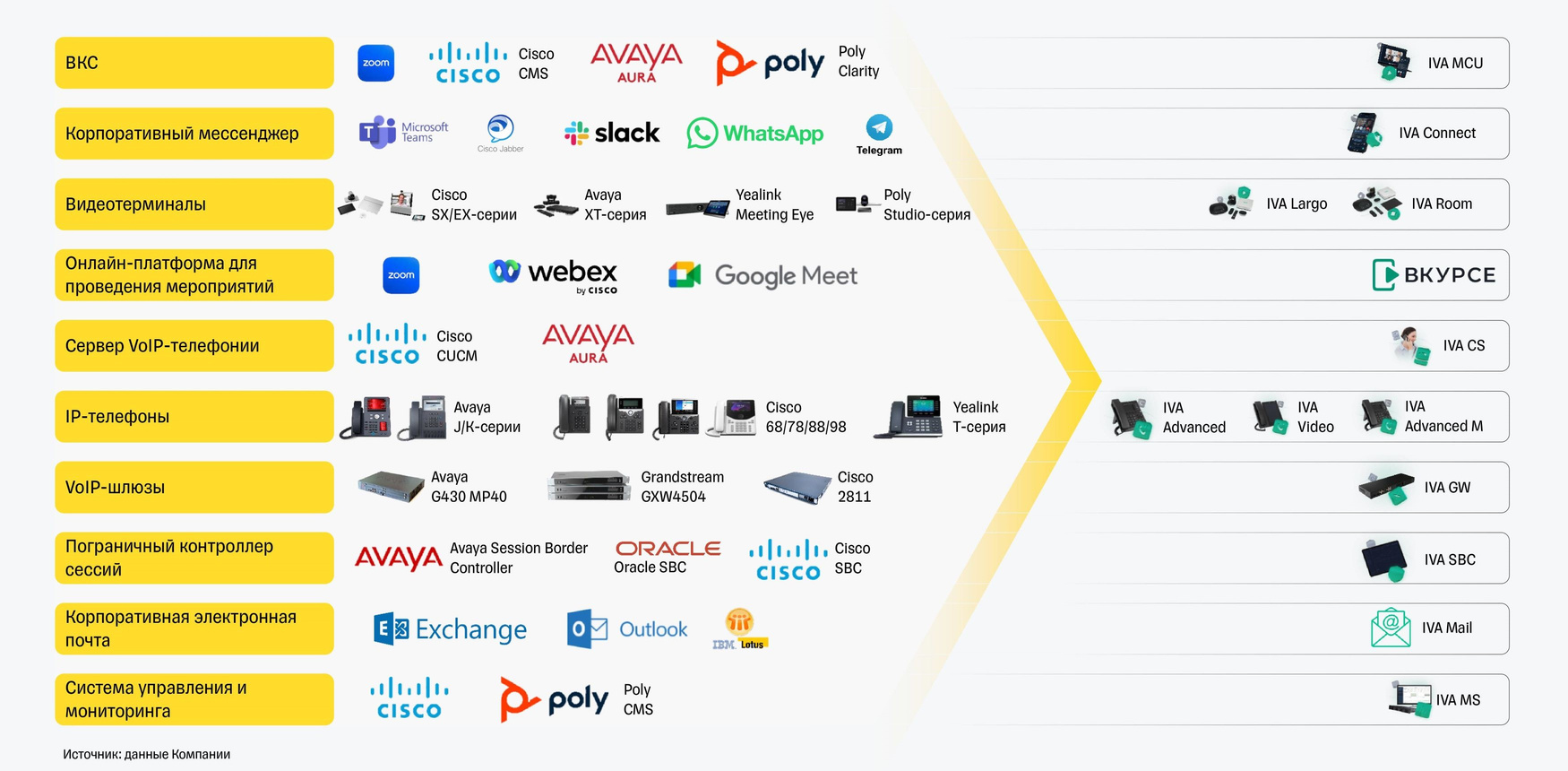

Решения IVA Technologies можно применять самостоятельно в зависимости от потребности клиента. Однако после использования решений от иностранных поставщиков клиенты заинтересованы в экосистемном продукте, в котором все решения интегрированы между собой и дают возможность использовать единое окно для коммуникации, что делает клиентский опыт наиболее простым и целостным.

IVA Technologies, благодаря широкому портфелю продуктов, присутствует во всех основных сегментах рынка корпоративных коммуникаций и предлагает экосистемный продукт.

Более того, компания предоставляет полный набор востребованных услуг, включая отраслевые решения, постоянную сервисную поддержку и обучение, а также дальнейшее развитие и совершенствование имеющихся продуктов.

Решения IVA Technologiesразработаны без использования открытого исходного кода, в отличие от основных конкурентов. Компания использует собственное техническое решение — IVA Media Processor, которое применяется в большинстве продуктах экосистемы. Это обеспечивает безопасность и конфиденциальность данных

IVA Technologies является лидером на российском рынке

Выручка IVA Technologies росла со среднегодовым темпом 110% последние три года. По итогам ближайших нескольких лет ожидается нормализация темпов роста. Выручка компании может вырасти на 60—65% уже в 2024–2025 годах, а в среднесрочной перспективе — на 40—50% год к году.

Рентабельность по EBITDA и чистая прибыль составили 80% и 72% соответственно по итогам 2023 года, что выше, чем у большинства российских технологических компаний. Компания рассчитывает показать рентабельность на уровне 65—70% по EBITDA и 60—65% по чистой прибыли по итогам 2024 года. Целевой прогнозный уровень рентабельности по EBITDA — 65% на долгосрочном горизонте, а с учетом капитализируемых расходов на уровне 45—50%.

У компании отсутствует долговая нагрузка: чистый долг к EBITDA за 2023 год составил -0,02x. IVA Technologies не планирует привлекать в дальнейшем долговое финансирование.

Компания планирует регулярно выплачивать дивиденды. Дивидендная политика предполагает выплаты не менее 25% скорректированной чистой прибыли не реже одного раза в год.

Российский аналог Zoom

IVA Technologies

Это российский разработчик корпоративных коммуникаций. Компания была основана в 2017 году и на сегодняшний день уже заняла лидирующую позицию среди поставщиков

Компания предоставляет широкий портфель экосистемных решений с присутствием во всех основных сегментах корпоративных коммуникаций. Портфолио продуктов включает уже 14 полноценных решений, а также более 30 патентов и свидетельств.

Сегодня пользователям удобнее, когда все типы связи интегрированы между собой, что дает возможность оперативно отслеживать весь список задач и оставаться на связи без привязки к месту. Ключевой особенностью IVA Technologies как раз является создание единой экосистемы продуктов, где все решения интегрированы между собой, а пользователи могут использовать единое приложение для всех сервисов экосистемы.

Значительная часть производства и разработок компании находится в России. К тому же компания имеет низкую зависимость от иностранных поставщиков. Все железо, видеотерминалы и телефоны производятся в России и имеют сертификацию, подтверждающую, что это именно российский продукт.

ПО для

Помимо безопасности, on-premise продукты IVA Technologies обладают рядом уникальных функций, например возможностью проведения мероприятий с более чем 2 000 участниками. Также компания предоставляет ряд решений в области искусственного интеллекта, например бизнес-помощника на базе нейросети — IVA GPT.

Это дает больше гибкости

Компания также предоставляет возможность разрабатывать отраслевые решения под конкретные нужды заказчиков и оказывает постоянную техническую поддержку.

Потенциал клиентской базы в России сейчас оценивается в 1 млн пользователей

Доля рекуррентной выручки выросла в 1,4 раза с 2021 года и составила 23%. Компания стремится увеличить показатель рекуррентных продаж до 30% к 2030 году. У IVA Technologies на топ-10 клиентов приходится около 46% всей годовой выручки.

Сейчас основная часть клиентов IVA Technologies — это преимущественно B2G+ (44%), B2G (24%) и крупные

IVA Technologies имеет диверсифицированную модель продаж, которая включает как прямые контакты с заказчиками, так и взаимодействие с внутренними интеграторами больших заказчиков и дистрибьюторами. Партнерская сеть компании насчитывала 158 партнеров на конец 2023 года (против 91 в

А что дальше?

Отметим, что одним из трендов последних двух лет стало то, что ряд крупных компаний начал разрабатывать собственные решения для корпоративных коммуникаций и выходить с ними на рынок. Помимо этого, на российском рынке присутствуют игроки, сфокусированные только на разработке решений для корпоративного общения. Поэтому уровень конкуренции весьма высокий.

Однако многолетнее использование иностранных решений привело к тому, что сейчас пользователям нужен экосистемный продукт, где все виды корпоративной связи соединены между собой и тем самым обеспечивают целостный клиентский опыт. При замене иностранных решений клиенты заинтересованы в получении схожего продукта, который включает в себя все основные способы коммуникации, интегрированные между собой.

IVA Technologies представлена во всех основных форматах корпоративной коммуникации и тем самым закрывает потребность пользователей в экосистемном решении.

Еще одним важным вопросом в выборе провайдера для корпоративной коммуникации является вопрос безопасности данных. Все основные решения IVA Technologies созданы с использованием закрытого исходного кода, что делает продукты компании уникальными и максимально защищенными.

Компания разработала собственное техническое решение — IVA Media Processor. Это распределенная по процессам мультизадачная система, которую IVA Technologies применяет в большинстве продуктов экосистемы.

Тогда как конкуренты компании (SberJazz, DION, Контур.Толк, Яндекс Телемост) в основе своих продуктов применяют общедоступный «движок» на базе открытого кода Jitsi Meet, использование которого накладывает ряд лицензионных ограничений. Помимо этого, использование открытого кода делает систему более уязвимой и влечет некоторые проблемы с выходом на международные рынки.

Целевой рынок компании

По итогам прошлого года совокупный размер российского рынка унифицированных корпоративных коммуникаций составил 81 млрд рублей с историческим среднегодовым темпом роста около 5% за 2021–2023 годы. По прогнозам J’son & Partners Consulting, к 2028 году объем рынка удвоится и достигнет уровня 164 млрд рублей, что эквивалентно среднегодовому темпу роста 15%.

Тренд на гибридный и удаленный форматы работы продолжает набирать популярность, что является одним из главных драйверов рынка корпоративных коммуникаций в среднесрочной перспективе.

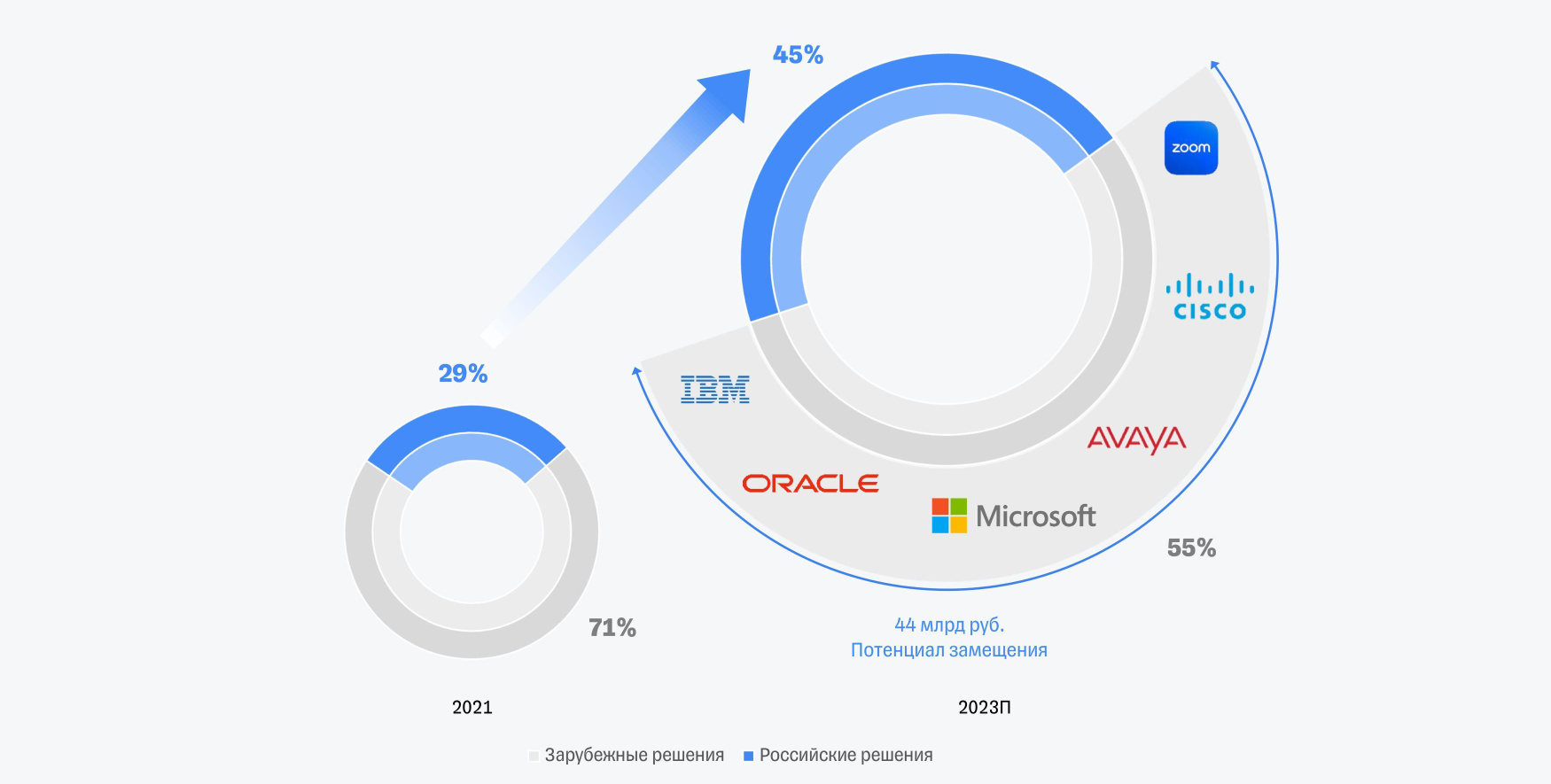

До 2022 года основными бенефициарами российского рынка корпоративных коммуникаций являлись иностранные игроки: Zoom, Avaya, Cisco, Microsoft, Oracle, IBM. Но в 2022 году многие иностранные вендоры покинули Россию, что дало отечественным производителям уникальную возможность для роста, а также привело к ускоренному импортозамещению.

Рынок корпоративных коммуникаций не стал исключением: суммарная выручка российских разработчиков унифицированных корпоративных коммуникаций в 2023 году составила 37 млрд рублей, или 45% от общего российского рынка против 29% в

Основными драйверами роста доли российских разработчиков должны стать:

Законодательные ограничения на закупку иностранного оборудования и ПО;

Повышенные требования к кибербезопасности;

Риск отключения и необходимость замены западных решений;

На рынке еще остаются компании, которые полноценно не внедрили практику использования корпоративных коммуникаций, — уровень проникновения на рынке будет расти дальше;

Продолжающийся тренд на гибридный и удаленный форматы работы.

Отметим, что ряд российских компаний продолжает использовать ПО западных вендоров даже без обновления лицензий. Однако ожидается, что по итогам 2028 года доля российских игроков унифицированных корпоративных коммуникаций достигнет более 90% от общего российского рынка.

Российский рынок корпоративных коммуникаций можно разделить на следующие категории:

Мессенджеры

Почта

Объем российского рынка видео-конференц-связи составил 29 млрд рублей в 2023 году, а к 2028 году он может вырасти до 50 млрд рублей (CAGR — 12% год к году). По информации участников рынка, около 80% спроса на отечественные решения приходилось на госсектор до 2022 года, а в 2023-м уже 50% заказов на импортозамещение стали формировать коммерческие структуры.

Ожидается, что доля российских разработчиков вырастет с 34% в 2023 году до 89% к 2028 году. Как следствие, рынок российских решений будет расти со среднегодовым темпом около 35%.

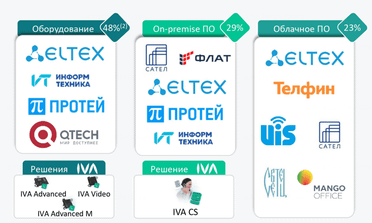

Структура рынка видео-конференц-связи выглядит следующим образом

On-premise ПО

45% от рынка ВКС в 2023 году

Работают на собственном оборудовании клиента. Востребованы госсектором и компаниями, работающими с критической информационной инфраструктурой.

Облачное ПО

31% от рынка ВКС в 2023 году

Использование облачной инфраструктуры для размещения ПО. Востребованы более открытыми отраслями экономики.

Оборудование

24% от рынка ВКС в 2023 году

Видеотерминалы для проведения видеоконференций.

IVA MCU

Корпоративная платформа для проведения ВКС и вебинаров

ВКурсе

Облачное ПО

IVA Largo & IVA Room

Оборудование

IVA Technologies занимает лидирующую позицию на рынке

Копания IVA Technologies возглавила топ российских игроков на рынке

В долгосрочной перспективе компания стремится сохранить текущую долю рынка в 24%.

Российский рынок корпоративной телефонии уже на 66% представлен за счет российских решений, а к 2028 году их доля может вырасти до 91%. Ожидается что рынок телефонии, представленный российскими решениями, будет расти со среднегодовым темпом в 23% и составит 56 млрд рублей к 2028 году.

Основными факторами роста будут:

Переход с аналогового оборудования на

Телефонная связь, которая передает сигнал не по телефонным проводам, а через интернет или внутри локальной сети.

Замена иностранного оборудования российским

Потенциал замещения здесь оценивается более чем в 10 млн устройств.

IVA Advanced & IVA video & IVA Advanced M

Оборудование

IVA CS

On-premise ПО

IVA Technologies имеет решения в первых двух сегментах и планирует нарастить общую долю в корпоративной телефонии до 9—10% в долгосрочной перспективе.

До недавнего времени самыми популярными решениями на российском рынке были преимущественно иностранные продукты, такие как MS Teams и Slack. Однако ситуация меняется: сейчас на рынке представлено более 20 российских мессенджеров, которые предназначены для организации корпоративных коммуникаций.

Российские решения занимали всего 25% от общего объема российского рынка корпоративного мессенджинга в 2023 году, но к 2028 году их доля может вырасти почти в четыре раза, до 93%.

Еще одним трендом является то, что многие компании часто прибегают к использованию публичных мессенджеров, таких как Телеграм или WhatsApp, или же работают в смешанном режиме использования корпоративных и личных мессенджинговых приложений. Однако при использовании публичных каналов коммуникации возрастает риск утечки конфиденциальных данных, что может быть критично для ряда компаний. Поэтому основными драйверами этого сегмента рынка унифицированных коммуникаций, помимо ухода иностранных игроков, будет стремление к большей конфиденциальности и защите данных компаний.

Рынок корпоративных мессенджеров сильно фрагментирован. Доля семи крупнейших игроков составляет всего 27%. В долгосрочной перспективе IVA Technologies планирует нарастить долю на рынке корпоративного мессенджинга до 5—6%.

IVA Connect

Корпоративный клиент с функцией мессенджера и видеозвонков

Почта является классическим форматом корпоративной коммуникации, который не теряет своей популярности. Высокая чувствительность данных, пересылаемых по почте, будет стимулировать переход на отечественные решения. Рынок корпоративной почты составлял 11 млрд рублей в 2023 году (36% приходилось на российские решения).

По прогнозу J’son & Partners Consulting, объем рынка достигнет 22 млрд рублей, а на российские решения будет приходиться уже 95% от общего российского рынка

В текущий момент IVA Technologies находится в стадии разработки собственного почтового продукта, и первый релиз планируется во втором полугодии 2024 года. В долгосрочной перспективе компания планирует занять примерно 10—12% данного сегмента рынка унифицированных корпоративных коммуникаций.

IVA Mail

Собственный почтовый продукт

В целом рынок унифицированных корпоративных коммуникаций предоставляет большие возможности для роста — как за счет органического развития, так и за счет ухода иностранных конкурентов или потенциального отказа от использования иностранных решений. Однако рынок довольно сильно фрагментирован, в каждом сегменте работают разные российские компании, и мало кто на текущий момент предоставляет экосистемное решение, которое позволяет закрыть все потребности в корпоративной коммуникации.

Текущая

Текущая нормативно-правовая база стимулирует дальнейшее развитие и предложение решений от российских поставщиков. А потенциальная клиентская база может быть расширена с госструктуры и компаний с госучастием в сторону крупных корпоративных клиентов.

Финансы

Выручка компании по большей части формируется от продажи ПО и лицензий (88% в 2023 году). IVA Technologies также зарабатывает на реализации услуг технического обслуживания (8%) и продаже аппаратных решений, таких как видеотерминалы и IP-телефоны (4%). Небольшая часть выручки приходится на реализацию услуг в области разработки ПО.

Основную долю в выручке от продаж ПО и лицензий занимают продажи IVA MCU — корпоративной платформы для проведения видеоконференций, на которую приходилось 82% от общей выручки компании в 2023 году.

Компания планирует развивать и другие продукты. Так, доля выручки от платформы видеоконференций должна снизиться до 60—65% в 2024 году на фоне развития других решений компании. В долгосрочной перспективе компания планирует, что доля продуктов помимо

Компания недавно запустила базовую платформу экосистемы, IVA 2.0, что также должно способствовать планомерному росту использования всех продуктов.

IVA Technologies продолжает расширять и улучшать монетизацию своей клиентской базы, что обеспечит кратный рост лицензий. У компании три типа лицензирования, что позволяет предлагать клиентам требуемый объем функций и сопровождения.

IVA Technologies намерена достичь годовой выручки около 4 млрд рублей в 2024 году, а к 2025 году совокупный доход может составить 6—7 млрд рублей. На среднесрочном горизонте компания рассчитывает на среднегодовой темп роста 40—50% в год.

Мы прогнозируем, что в 2024 году выручка IVA Technologies составит 4,1 млрд рублей, показав рост на 66%, а среднегодовой темп роста может составить 51% за 2024–2027 годы с дальнейшей постепенной нормализацией.

Сильный рост выручки транслируется в рост валовой прибыли.

Такая динамика обусловлена ростом материальных затрат, преимущественно за счет производства телефонов. Компания ожидает, что по итогам 2024 года валовая прибыль снизится до 78—80% от выручки. А в среднесрочной перспективе стабилизируется на уровне не ниже 74%.

Мы прогнозируем, что рентабельность по валовой прибыли составит 79% в 2024 году, а в среднесрочной перспективе достигнет уровня 74—75%.

Еще один фактор, влияющий на рентабельность валовой прибыли, — это расходы на персонал (около 70% от всех затрат компании). В целом это характерно для всех

В настоящее время затраты на персонал в отрасли растут быстрыми темпами в связи с дефицитом квалифицированных специалистов на рынке. Общий штат компании составлял всего 232 человека на конец 2023 года, что при такой выручке довольно впечатляющий показатель, особенно в сравнении с другими российскими

Для поддержания конкурентоспособного предложения на рынке и увеличения объема продаж компания планирует и дальше наращивать штат, но уже с более скромным среднегодовым темпом — около 17% в год.

В части операционных затрат, помимо расходов на персонал, компания также планирует увеличить маркетинговые расходы для продвижения своих продуктов и повышения узнаваемости компании. Маркетинговые расходы могут составить до 6% (от выручки) в 2024 году, и в дальнейшем возможно небольшое увеличение.

Снижение маржи связано с увеличением доли продукции с «железом», зарплатной инфляцией и ростом маркетинговых расходов.

Мы прогнозируем рентабельность по EBITDA на уровне ~70% в

Мы ожидаем, что чистая прибыль составит 2,5 млрд рублей в 2024 году, что эквивалентно рентабельности в 60%.

Мы полагаем, что

Долгосрочный целевой уровень рентабельности по скорректированной EBITDA находится на уровне 45—50%. По нашим оценкам, EBITDAC составит 1,9 млрд рублей, а NIC — 1,8 млрд рублей в 2024 году, что эквивалентно рентабельности в 47% и 45% соответственно.

IVA Technologies исторически капитализирует до 100% всех расходов на исследования и разработки. Основная часть капитальных затрат — это капитализируемые расходы на разработку ПО (более 95% затрат). Компания также инвестирует в закупку оборудования для разработчиков и внутренних нужд компании.

Капитальные затраты составили порядка 26% от выручки в 2023 году. В долгосрочной перспективе IVA Technologies планирует снизить ежегодные вложения в нематериальные активы и основные средства до 17—20% от выручки на фоне высокой степени зрелости продуктов.

Мы прогнозируем стабилизацию капитальных затрат на уровне 18% от выручки.

Компания не нуждается в долговом финансировании, что отражается в чистой денежной позиции в последние годы: чистый

Дивидендная политика компании предполагает выплату дивидендов не реже одного раза в год. Компания выплатила 89% от скорректированной чистой прибыли по итогам 2022 года.

В последующие годы IVA Technologies планирует направлять на дивиденды не менее 25% от скорректированной чистой прибыли при долговой нагрузке на уровне ниже 2,0x показателя чистый

По итогам сделки ожидается предложение вторичных акций действующих акционеров. Cash out предполагает одинаковую аллокацию от каждого из пяти акционеров.

Оценка стоимости акций

Для определения диапазона оценки стоимости акционерного капитала IVA Technologies мы использовали метод дисконтирования денежных потоков на горизонте ближайших десяти лет.

Мы также провели сравнительный анализ мультипликаторов публичных российских игроков в

Стоит отметить, что IVA Technologies опередила большинство российских технологических компаний по темпам роста выручки в 2023 году, а также показала сильную рентабельность по EBITDA и EBITDAC (где применимо), которая также оказалась выше, чем у большинства публичных российских IT-компаний, а также зарубежных аналогов.

Для оценки IVA Technologies мы использовали следующие форвардные мультипликаторы:

Стоимость компании к EBITDA, прогнозируемой на 2024 год.

Стоимость акционерного капитала к чистой прибыли, прогнозируемой на 2024 год.

В качестве

Мы также добавили HeadHunter за счет сильного роста выручки и устойчивой высокой рентабельности бизнеса, что соответствует основным финансовым показателям IVA Technologies.

Мы провели оценку будущих денежных потоков компании на основе следующих предпосылок:

В ключевом для компании сегменте,

В целом компания может занять около 11% своего целевого рынка к концу 2026 года. Долгосрочно доля IVA Technologies предположительно вырастет до 12% с текущих 7%.

Мы ожидаем, что в ближайшие два года рост выручки будет на уровне от 60—65% за счет сильного органического роста российского рынка корпоративных коммуникаций, активного перехода компаний на локальные решения, а также потенциального замещения доли иностранных игроков. Далее мы прогнозируем постепенную нормализацию темпов роста и ожидаем CAGR в 2026–2030 годах на уровне 27%.

По валовой марже мы ожидаем снижения до 79% в 2024 году и постепенного дальнейшего уменьшения до 75% в долгосрочной перспективе, преимущественно за счет роста материальных затрат на производство оборудования, а также роста затрат на персонал. Второе должно оказать давление на операционные расходы компании, что в совокупности с ростом маркетинговых затрат приведет к снижению рентабельности бизнеса.

Мы прогнозируем, что рентабельность по EBITDA в 2024 году составит около 70%, а в долгосрочной перспективе снизится до уровня 65—66%, главным образом за счет факторов, описанных выше. Мы моделируем рентабельность по EBITDAC на уровне 46% в долгосрочной перспективе. Учитывая низкие долговую нагрузку и уровень налога на прибыль за счет статуса резидента в специальных налоговых зонах, на долгосрочном горизонте мы прогнозируем рентабельность по чистой прибыли и NIC на уровне 62% и 48% соответственно.

Капитальные затраты, по нашим оценкам, должны составить примерно 18—20% от общей выручки, что совпадает с ожиданиями менеджмента.

Компания планирует существенно снизить свою дебиторскую задолженность уже в 2024 году за счет получения оплаты по ряду крупных контрактов, которые она заключила в конце 2023 года.

Снижение WACC на 1% приводит к увеличению оценки на 7%. Увеличение темпов постпрогнозного роста на 0,5% приводит к росту оценки на 1%.

На графике ниже приведен диапазон справедливой оценки стоимости акционерного капитала IVA, который мы получили на основе двух методов.

Какие есть риски

Российский рынок корпоративных коммуникаций достаточно конкурентен, и дальнейшее развитие и своевременный запуск новых продуктов имеют решающее значение для IVA Technologies.

Решения компании конкурируют с продуктами таких игроков, как MTS, Сбер, Яндекс, у которых есть возможности для финансирования и модифицирования собственных решений, а главное, хорошая база собственных пользователей. Помимо этого, основной конкурент компании — программная система TrueConf — находится в активной фазе инвестирования и масштабирования собственных решений.

Это один из вызовов для российского IT-рынка в целом. Трудности с привлечением специалистов с должным уровнем квалификации также могут помешать дальнейшему развитию рынка корпоративных коммуникаций в России или привести к увеличению давления на маржу из-за расходов на персонал.

Это может привести к дополнительному давлению на рентабельность в ближайшей и среднесрочной перспективе. По нашей оценке, изменение себестоимости или операционных затрат на 1,5% c 2026 года приведет к изменению стоимости компании на 3%, при том что все другие показатели останутся неизменными.

J'son & Partners Consulting привел довольно оптимистичный прогноз развития рынка корпоративных коммуникаций в России. По мнению аналитиков компании, российские решения займут более 90% всего рынка через пять лет. Однако планы клиентов по замене импортного ПО российским могут быть смещены на более поздние сроки.

Также некоторые потенциальные клиенты могут предпочесть использование пиратского ПО, что также затормозит развитие российских решений. По нашей оценке, отклонение темпов роста рынка корпоративных коммуникаций от целевых значений на 5% c 2027 года приведет к изменению стоимости компании на 3%, при том что все другие показатели останутся неизменными.

При изменении и рентабельности, и темпов роста целевого рынка на 1,5% и 5% соответственно (объединение двух предыдущих рисков) капитализация IVA Technologies изменится примерно на 6%.

Сегмент B2B предоставляет большой потенциал для дальнейшего развития и внедрения продуктов IVA Technologies. Однако недостаточный спрос со стороны этого сегмента и восполнение всех потребностей сегмента B2G может негативно сказаться на темпах роста компании в дальнейшем.

Нормативно-правовая среда является достаточно благоприятной для российских IT-компаний. Если государственная поддержка сократится в ближайшие пару лет, это может негативно сказаться на финансовых прогнозах IVA Technologies.

Риск санкций все еще остается высоким, что может негативно сказаться на будущих котировках акций компании. Однако с учетом того, что компания фокусируется на России и на рынках дружественных стран, производит «железо» в РФ и использует только собственный софт, санкции не должны оказать существенного влияния на операционную деятельность IVA Technologies.