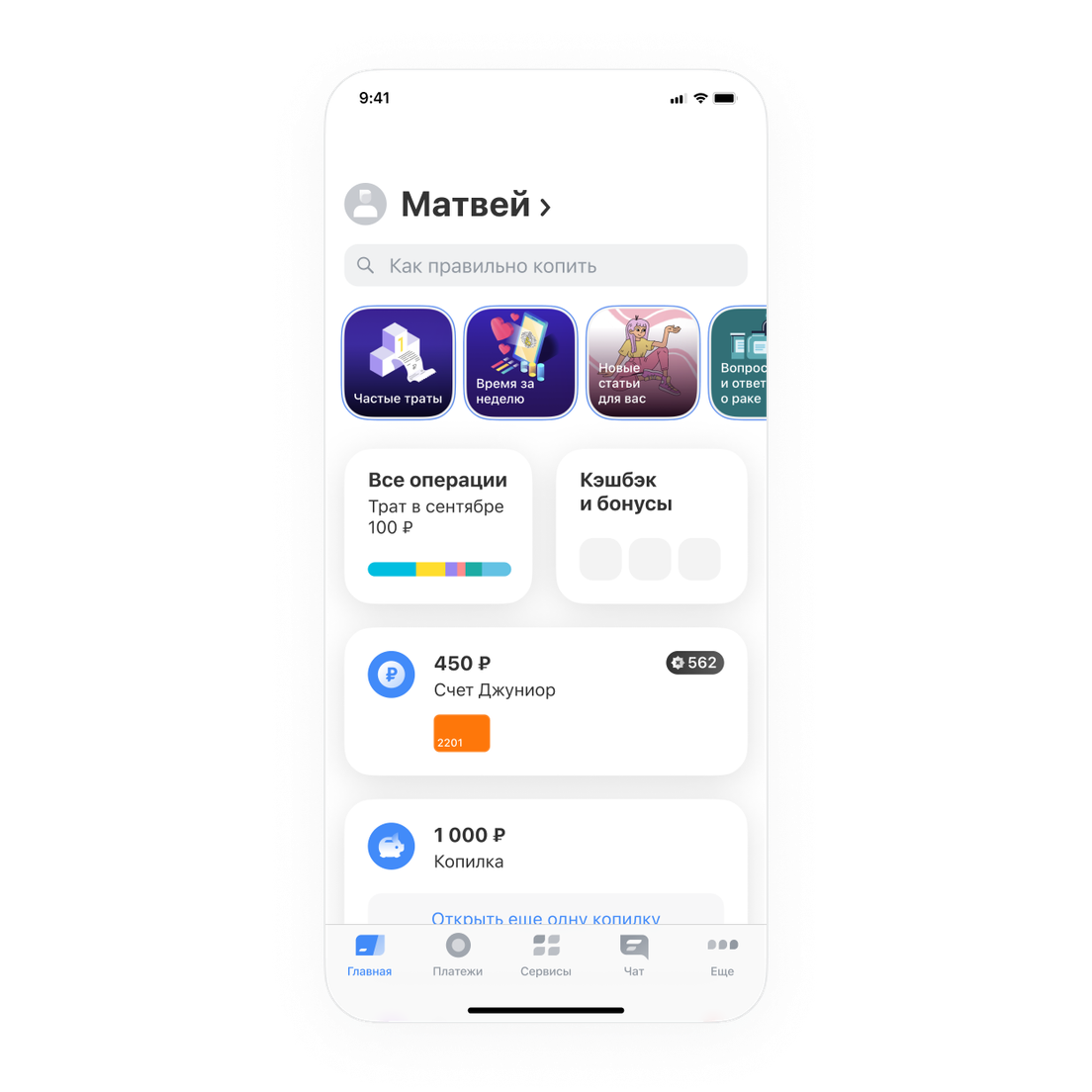

Меня зовут Анна, я вице‑президент в Т‑Банке по лайфстайл-сервисам. Моему сыну Матвею 13 лет, и уже почти 2 года он пользуется детской картой «Джуниор». За это время карта помогла: мне — перестать снимать наличные и проверять, на что сын их тратит, а Матвею — научиться пользоваться деньгами и накопить на кроссовки.

Почему мы решили завести детскую карту

Оформить карту было общим решением. Меня бесконечно утомляли бумажные расчеты: практически через день нужно было давать ребенку деньги на оплату репетитора по английскому языку, проезд, завтраки в школе и карманные расходы. При этом я почти не пользуюсь наличными и деньги снимала только для сына. А давать сразу большую сумму не хотелось — есть риск, что он потеряет деньги.

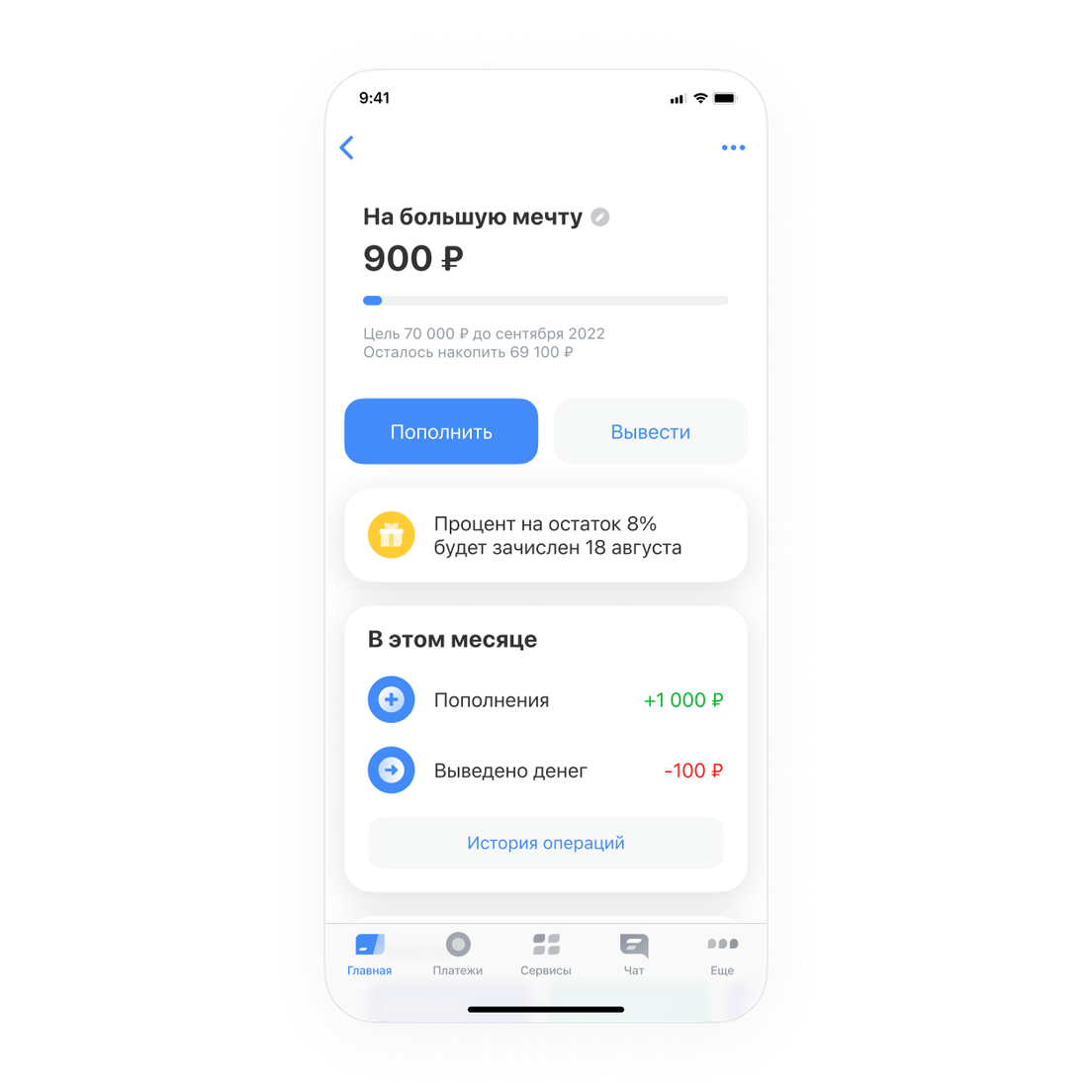

Последней каплей стало то, что Матвей решил накопить себе на монитор. Он и раньше откладывал деньги, которые ему дарили на день рождения, но они тратились незаметно на мелочи. А тут встал вопрос о долгосрочных накоплениях — и я поняла, что пора.

Джуниор как раз решает эти проблемы. Вместо снятия наличных я могу пополнять детскую карту со своего счета.

У карты «Джуниор» отдельный счет, но выпускается она в связке с родительской картой. Это значит, что у ребенка нет доступа к родительским деньгам, зато я в приложении вижу, сколько денег тратит сын и на что.

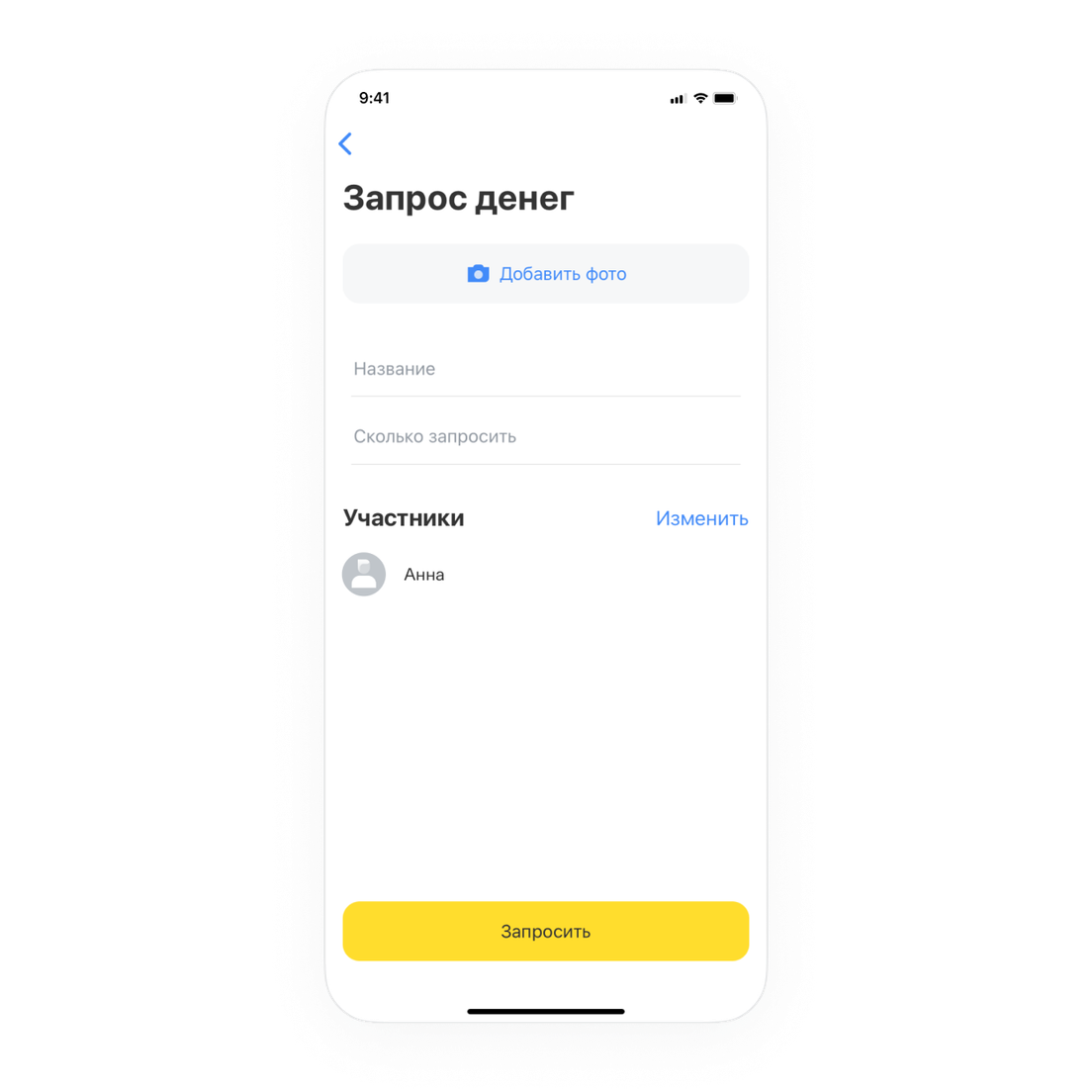

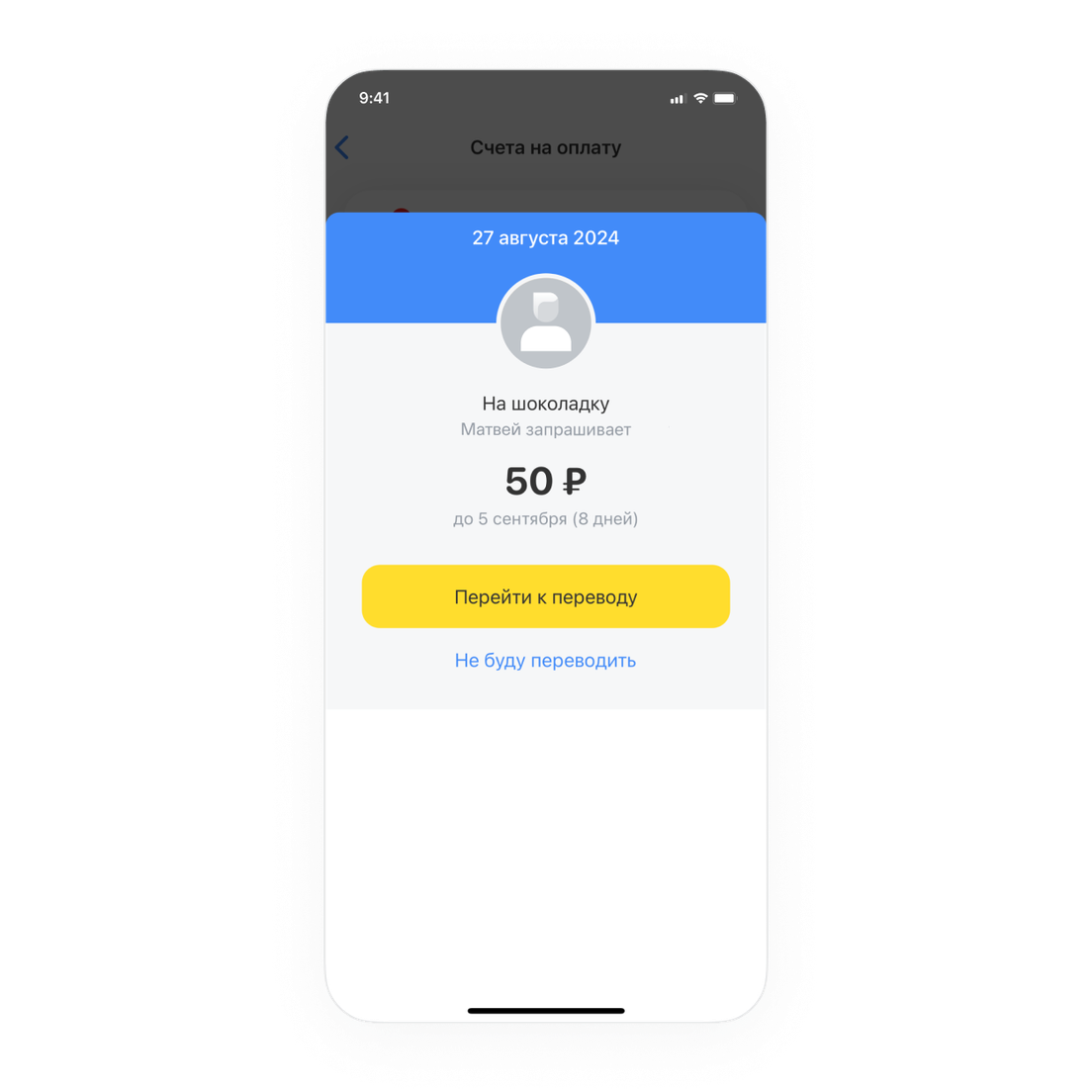

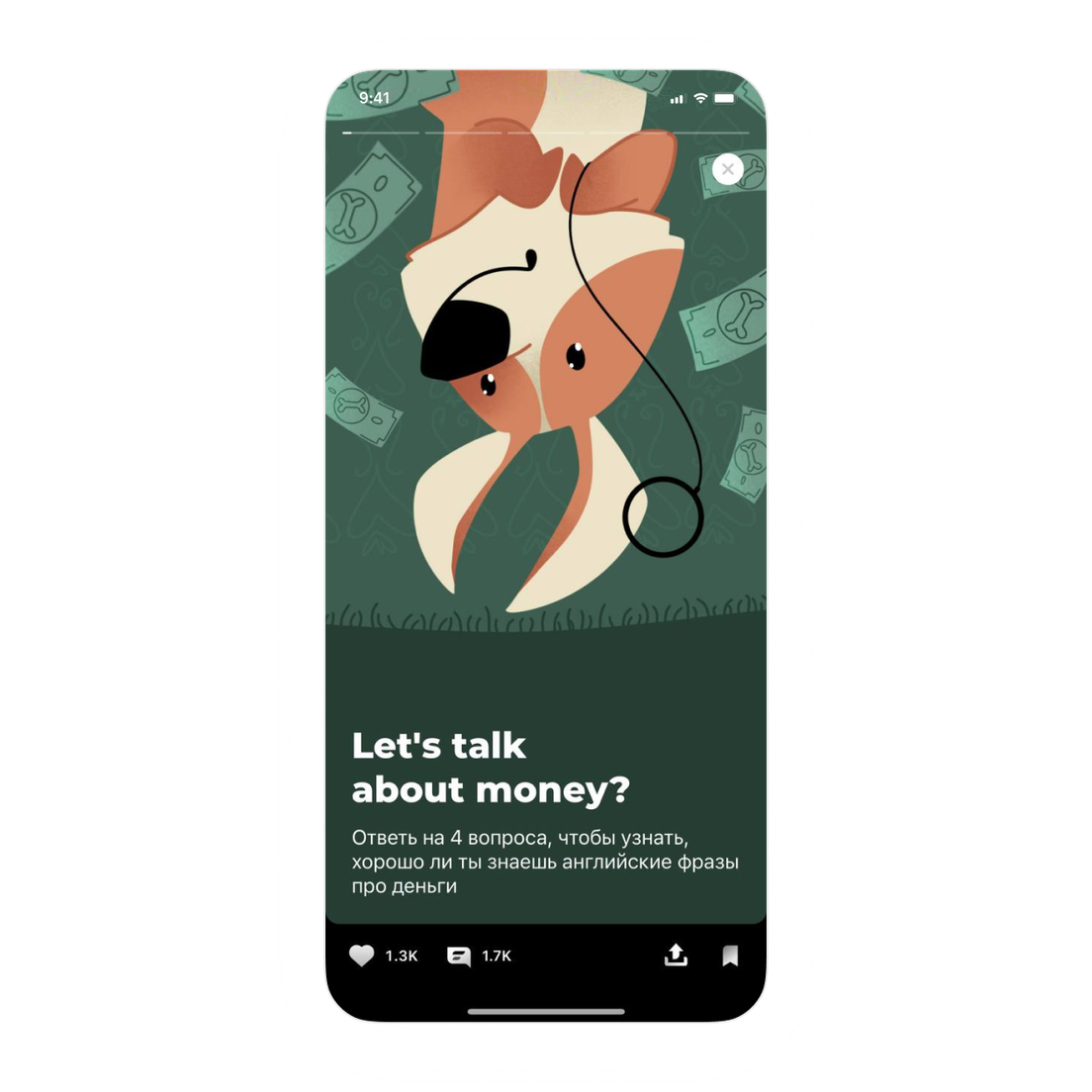

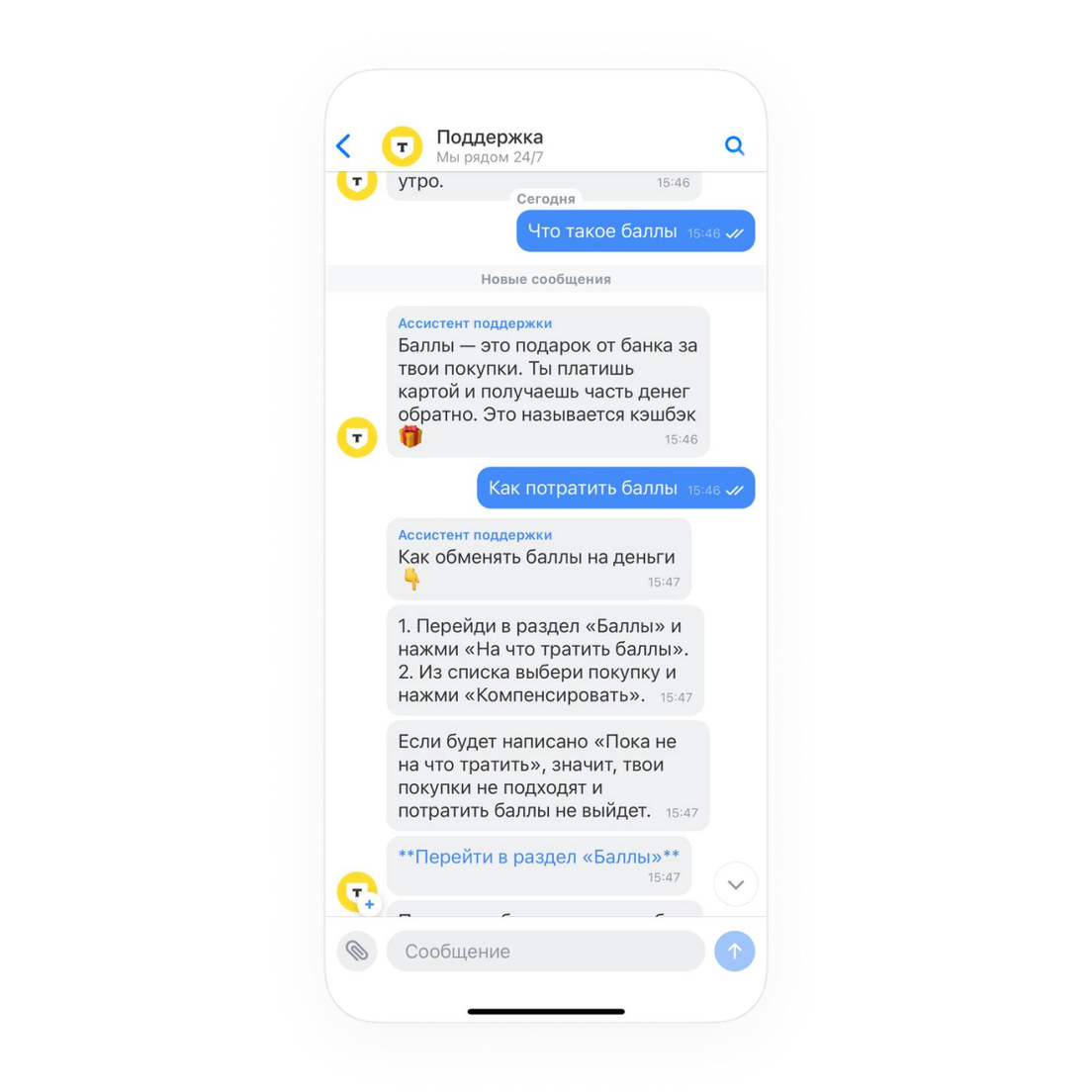

Чтобы Матвей мог пользоваться картой, я установила на его телефон то же самое приложение Т‑Банка, что есть у меня. Но детская версия все же отличается от взрослой — в ней только то, что нужно ребенку. Он может оплатить мобильную связь, перевести деньги другу, открыть счет‑копилку, на котором деньги лежат под проценты, или пройти курсы по финансовой грамотности.