Цифровые финансовые активы в России: полное руководство

Инвестиции россиян в ЦФА в 2024 году выросли в четыре раза. Они привлекают низким порогом входа, более высокими доходностями и более частыми выплатами. В статье разберемся, что это за новый инструмент и кто может купить ЦФА.

Что вы узнаете

Что такое цифровые финансовые активы

Виды цифровых финансовых активов

Преимущества и риски инвестирования в ЦФА

Перспективы развития рынка ЦФА в России

Фото на обложке: unsplash.com / Yao HuЧто такое цифровые финансовые активы

- Цифровые финансовые активы (ЦФА) — это цифровые аналоги привычных финансовых активов (таких как ценные бумаги, доли в капитале, права на недвижимость или даже сырьевые товары), существующие в форме специальной цифровой записи. Они удостоверяют определенное право на какой-то актив или требование. Учет этого цифрового права ведется не на бумаге, а в электронной информационной системе на основе блокчейн-технологии.

Оборот ЦФА в России регулируется специальным законом № 259-ФЗ, вступившим в силу 1 января 2021 года. Этот закон впервые дал официальное определение цифровым финансовым активам и установил правила их выпуска и обращения. Он же закрепил ключевые признаки ЦФА:

- привязку к имущественным правам;

- цифровую форму учета;

- использование технологии распределенного реестра.

Хотя цифровые финансовые активы, криптовалюты и цифровой рубль существуют в электронной форме, российское законодательство разграничивает эти понятия.

- Цифровой финансовый актив (ЦФА) — это цифровое право на конкретный актив, которое выпускается определенным эмитентом (организацией) и обращается по официальным правилам, установленным законом.То есть за каждым ЦФА стоит конкретная компания или учреждение, принявшие на себя обязательства перед инвестором (например, выплатить доход или предоставить товар).

- Цифровой рубль — это цифровая форма российского рубля, выпускаемая Центробанком. Это тот же официальный рубль, только в новом виде электронных денег. Цифровой рубль находится под полным контролем Банка России и предназначен для быстрых и безопасных платежей между гражданами и организациями (аналогично безналичным средствам на счету, но с использованием технологии распределенного реестра).

- Криптовалюта — это тоже цифровая валюта, но выпускаемая децентрализованно частными участниками (без государства) и неподконтрольная властям.

Классические криптовалюты (биткоин и др.) не имеют единого эмитента — их выпуск обеспечивается работой сети компьютеров, а ценность определяется рынком. В России криптовалюты не признаны официальным платежным средством: расчеты в криптовалюте запрещены законом внутри страны, хотя владеть ими и совершать сделки обмена допускается в рамках установленных правил.

Виды цифровых финансовых активов

Есть четыре вида ЦФА. Рассмотрим каждый из них подробнее и с наглядными примерами.

1. Токенизированные долговые обязательства

Токенизированный долг — это цифровой эквивалент облигации или займа. Компания выпускает такой токен, чтобы занять деньги у инвесторов, а держатели токенов фактически одалживают свои средства компании. Токенизированный долговой актив — это электронная «расписка», по которой компания должна рассчитаться с инвестором через оговоренный срок. Периодически по токенам выплачиваются проценты (купонный доход), а в конце срока инвесторы получают обратно инвестированные средства — как при погашении облигации.

Пример

Собственник ТЦ в Казани выпустил цифровые активы, привязанные к арендному доходу торгового центра, — стоимость одного токена составила 5,5 тысячи рублей, что эквивалентно 1/10 квадратного метра площади. Владельцы таких токенов в течение года получали доход от аренды в размере 14,5% годовых.

2. Токенизированные доли в капитале

Токенизированная доля в капитале означает, что токен представляет часть собственности (долю) компании. Такой токен — аналог акции: владелец получает права совладельца, например право на часть прибыли компании или на дивиденды.

Если компания успешна, держатели токенизированных долей могут получать пассивный доход пропорционально своей доле, а в некоторых случаях и участвовать в управлении (аналогично акционерам). Выпуск долей в виде ЦФА особенно удобен для частных фирм и стартапов — он позволяет привлечь много мелких инвесторов без сложной процедуры IPO.

Пример

Банк России в своем аналитическом докладе в качестве релевантного примера назвал Aspen Coin — токенизированную акцию Aspen Digital Inc., собственника курортного комплекса St. Regis Aspen Resort.

3. Токенизированные активы (товары и услуги)

Токенизированные товары/услуги — это цифровые активы, подкрепленные реальными товарами или услугами. По сути, это электронный сертификат на некий продукт, записанный в блокчейне. В отличие от долевых или долговых токенов здесь ценность связана не с финансовым доходом, а с получением конкретного блага. Уже сегодня токенизируются самые разные объекты реального мира: недвижимость, вино, произведения искусства, драгметаллы и другие материальные ценности.

Пример

Российское винодельческое хозяйство выпустило цифровые права на партию вина — токены, каждый из которых соответствует одной бутылке Шардоне 2019 года. Покупатель может дождаться даты погашения и получить за каждый токен оговоренную сумму денег с прибавкой либо раньше обменять его на саму бутылку вина. Инвестиционный инструмент был представлен на ПМЭФ-2024.

4. Утилитарные цифровые права

Утилитарные цифровые права — это особый вид токенов, дающий их держателю не финансовый доход, а определенную пользу. Чаще всего под этим понимаются токены, которые можно обменять на бонус нефинансового характера.

В российском законодательстве утилитарные права появились в контексте краудфандинга: инвестор покупает токен, а взамен получает от эмитента конкретную услугу или продукт в будущем (например, доступ к программе, контент или товар из нового проекта). Проще говоря, утилитарный токен — это цифровой «купон» или внутренняя единица сервиса, ценность которой определяется ее полезностью, а не прямой рыночной стоимостью.

Пример

Разработчики видеоигры могут выпустить собственный утилитарный токен и продать его фанатам игры. Владельцы токенов получают особые права в экосистеме игры — скажем, доступ к эксклюзивным уровням или возможность приобретать редкие внутриигровые предметы. Такой токен не обещает выплату денег, но полезен для геймера, потому что расширяет его возможности в игре.

Как работают ЦФА

Учет цифровых прав ведется с помощью технологии блокчейн — распределенного реестра данных (базы данных, копии которой хранятся у многих участников системы), а сделки с ЦФА осуществляются с помощью смарт-контрактов — программ, которые автоматически выполняют условия договора при наступлении оговоренных событий.

Блокчейн в финансах играет важную роль, но постепенно его роль растет и в других сферах жизни. Почитать о нем подробнее можно в статье «Что такое блокчейн и как он работает».

- Смарт-контракт (умный контракт) — программируемое соглашение, работающее на блокчейне.

Эта технология позволяет пользователям оцифровывать условия, регулирующие отношения и взаимодействие между двумя сторонами, участвующими в сделке. Как только эти условия записаны и запущены в блокчейне в виде определенного алгоритма действий, они начинают «жить самостоятельной жизнью», то есть самовыполняться.

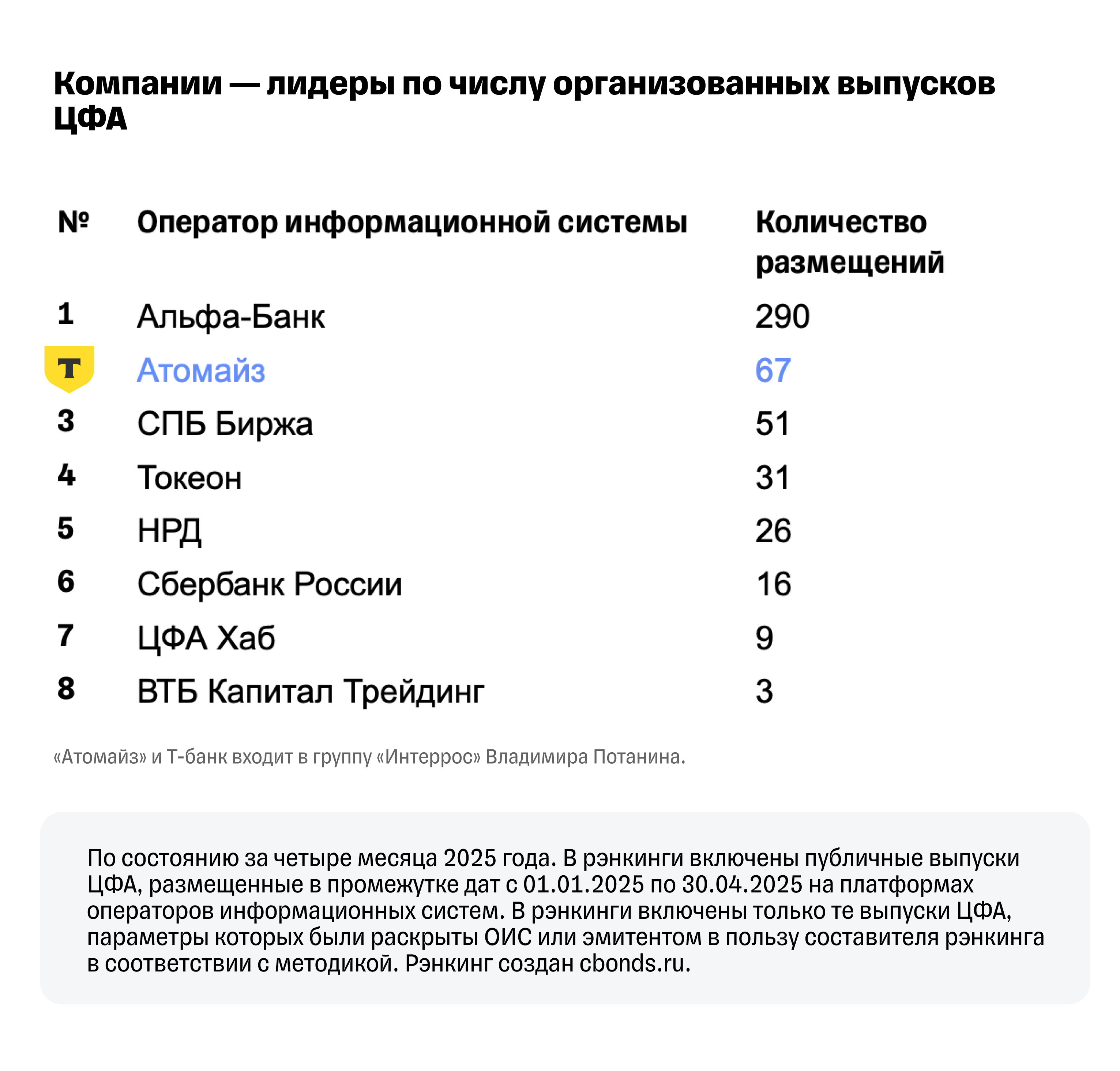

Помимо эмитентов (тех, кто выпускает цифровые активы) и инвесторов, в инфраструктуру рынка ЦФА входят операторы информационных систем (ОИС) и операторы обмена.

Операторы ИС

Токенизация активов происходит с помощью профучастников. По состоянию на 31 мая 2025 года список юридических лиц Банка России, которые помогают выпускать ЦФА, состоял из 11 организаций.

Операторы обмена ЦФА

Посредниками в обмене ЦФА, выпущенными разными операторами финансовых платформ, выступают операторы обмена. В России это две крупнейшие биржевые торговые площадки:

▪️ ПАО «Московская биржа»;

▪️ ПАО «СПБ Биржа».

Преимущества и риски инвестирования в ЦФА

Как инвестировать в ЦФА

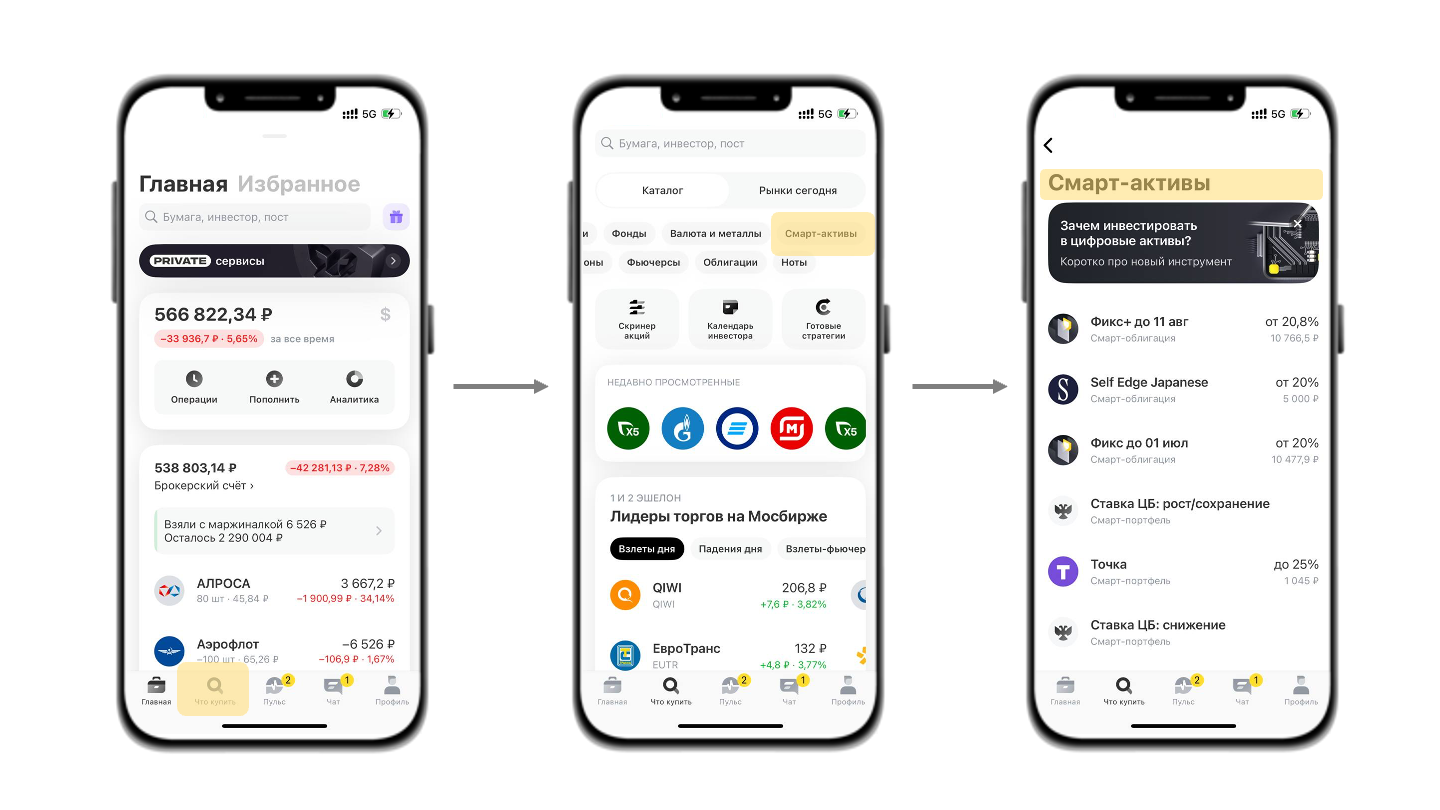

Инвестирование в ЦФА возможно через приложение Т-Инвестиции. Сделка происходит через систему Атомайз, которая входит в экосистему Т-Банка.

❗️ Смарт-актив могут приобрести только квалифицированные инвесторы — это требование ЦБ РФ.

Чтобы посмотреть доступные для покупки ЦФА, нужно с главной страницы приложения Т-Инвестиции перейти на вкладку «Что купить», затем выбрать «Смарт-активы».

Примеры смарт-активов, позволяющих инвестировать в ЦФА:

- Кредиты Т-Банка

Долговой инструмент, стоимость которого привязана к денежным поступлениям от пула секьюритизированных потребительских ссуд, выданных Т-Банком. Инвестор становится обладателем небольшой части этого пула аналогично владению долями в ПИФе. Начисленные проценты аккумулируются и автоматически выплачиваются на смарт-счет инвестора по истечении срока. Ожидаемая доходность достигает 27,5% в годовом исчислении. - Смарт-флоатер

Это особая облигация с переменной процентной ставкой, которая всегда превышает ключевую ставку на 2,5 процентного пункта. Когда Центральный банк ужесточает денежно-кредитную политику, прибыльность флоатера увеличивается. При этом гарантируется минимальный уровень доходности в размере 23,5% годовых. Владельцы смарт-актива получат эту доходность, даже если ключевая ставка снизится. - ЦФА на биткоин

Приобретая этот актив, инвестор получает цифровое право на выплату рыночной стоимости определенной доли биткоина. При этом эмитент предварительно закупил и зарезервировал реальный биткоин под выпуск, обеспечив его хранение в безопасной инфраструктуре. Стоимость покупки определяется в рублях на основе агрегированного курса с нескольких бирж и курса доллара на момент выпуска актива. Срок погашения ЦФА составляет один месяц. После погашения эмитент производит выплату в рублях, исходя из текущей цены криптовалюты и курса рубля на дату выплаты.

В конце мая Т-Банк первым выпустил инструмент для инвестиций в криптовалюту.

Генеральный директор Атомайз Алексей Илясов (о ЦФА на биткоин):

«Это первый в России инструмент для участия в стоимости биткоина, выпущенный в правовом поле РФ. Его можно легко купить и продать через привычное приложение Т-Инвестиции, не разбираясь с криптобиржами, кошельками и так далее. Рынок ждал этого инструмента. Все больше инвесторов, от активных трейдеров и клиентов private banking до юридических лиц, рассматривают добавление разумного объема криптовалют в свой портфель, в том числе для диверсификации и хеджирования рисков».

Доходы, полученные от операций с ЦФА, подлежат налогообложению цифровых активов — для физических лиц это НДФЛ:

▪️ 13% — на сумму до 2,4 млн рублей в год;

▪️ 15% — на сумму сверх 2,4 млн рублей в год.

В зависимости от обстоятельств НДФЛ может уплачиваться автоматически или же требует самостоятельной подачи декларации и внесения.

Перспективы развития рынка ЦФА в России

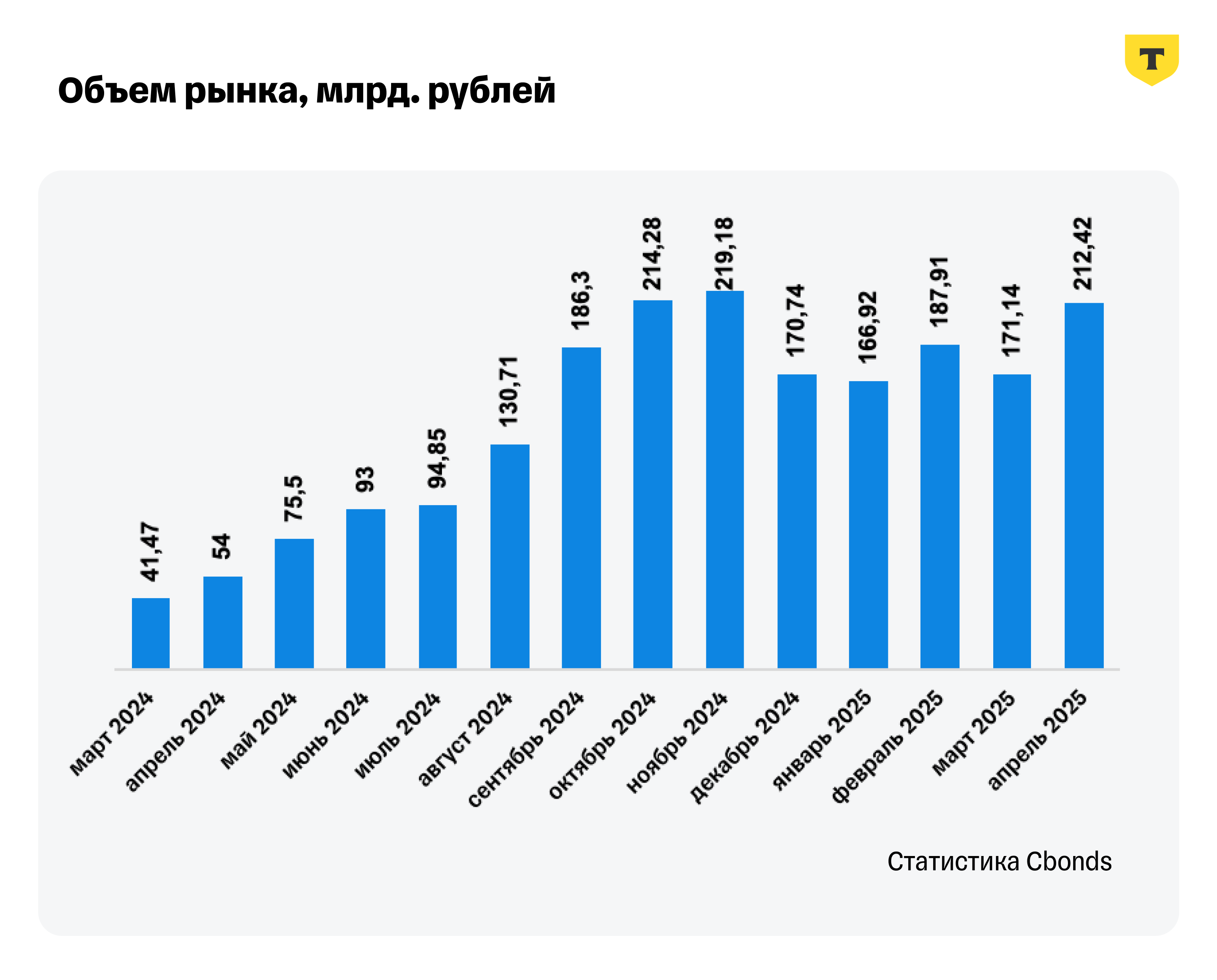

Рынок цифровых финансовых активов заметно вырос за последний год — в четыре раза. Его объем увеличился с 54 млрд рублей в апреле 2024 года до 212,42 млрд рублей в апреле 2025 года.

Официальные и экспертные лица сходятся во мнении, что экспансия рынка продолжится в 2025 году.

Глава комитета Госдумы по финрынку Анатолий Аксаков (из интервью Известиям):

«Я думаю, что в следующем году [2025-м] будет прорыв на рынке цифровых финансовых активов, в том числе в сфере международных расчетов. <…> В целом будущее за этим рынком, я сторонник того, чтобы он активно развивался».

Подробный анализ текущего состояния рынка ЦФА в России содержится в «Обзоре рисков финансовых рынков», который в апреле выпустил Банк России.

Интересные моменты из обзора ЦБ за апрель 2025 года:

- 85% от объема размещений приходится на крупных игроков банковского сектора;

- доминируют рублевые долговые ЦФА с фиксированной доходностью и сроком погашения от трех месяцев до одного года;

- 85,75% от общего объема приходится на компании с высокими кредитными рейтингами (ААА и АА+).

Инвестирование в ЦФА становится все более популярным. Число активных пользователей платформ — физлиц выросло почти в два раза за год (с первого квартала 2024 года по первый квартал 2025 года).

Международный контекст и глобальные регуляторные тренды оказывают существенное влияние на развитие российского рынка ЦФА. Санкционные ограничения и трансформация мировой финансовой системы подтолкнули Россию к поиску альтернативных механизмов расчетов. В 2024 году был принят знаковый закон, разрешающий использование ЦФА и цифровых прав во внешнеторговых расчетах между российскими резидентами и иностранными контрагентами.

Заключение

- Компании активно используют ЦФА для управления ликвидностью и покрытия текущих потребностей в качестве альтернативы инструментам с фиксированной доходностью (fixed income).

- Цифровые активы все более тесно вплетаются в реальный сектор экономики — от промышленности и энергетики до страхования, ритейла и высоких технологий, выступая инструментом монетизации разных видов прав и товаров.

- Роль ЦФА в цифровой экономике России к 2025 году становится все более заметной: они дополняют существующую финансовую инфраструктуру и предлагают инвесторам новые доходные инструменты.

📌 Читайте также:

Что такое блокчейн и как он работает