Чистая прибыль Газпрома растет вслед за курсом рубля

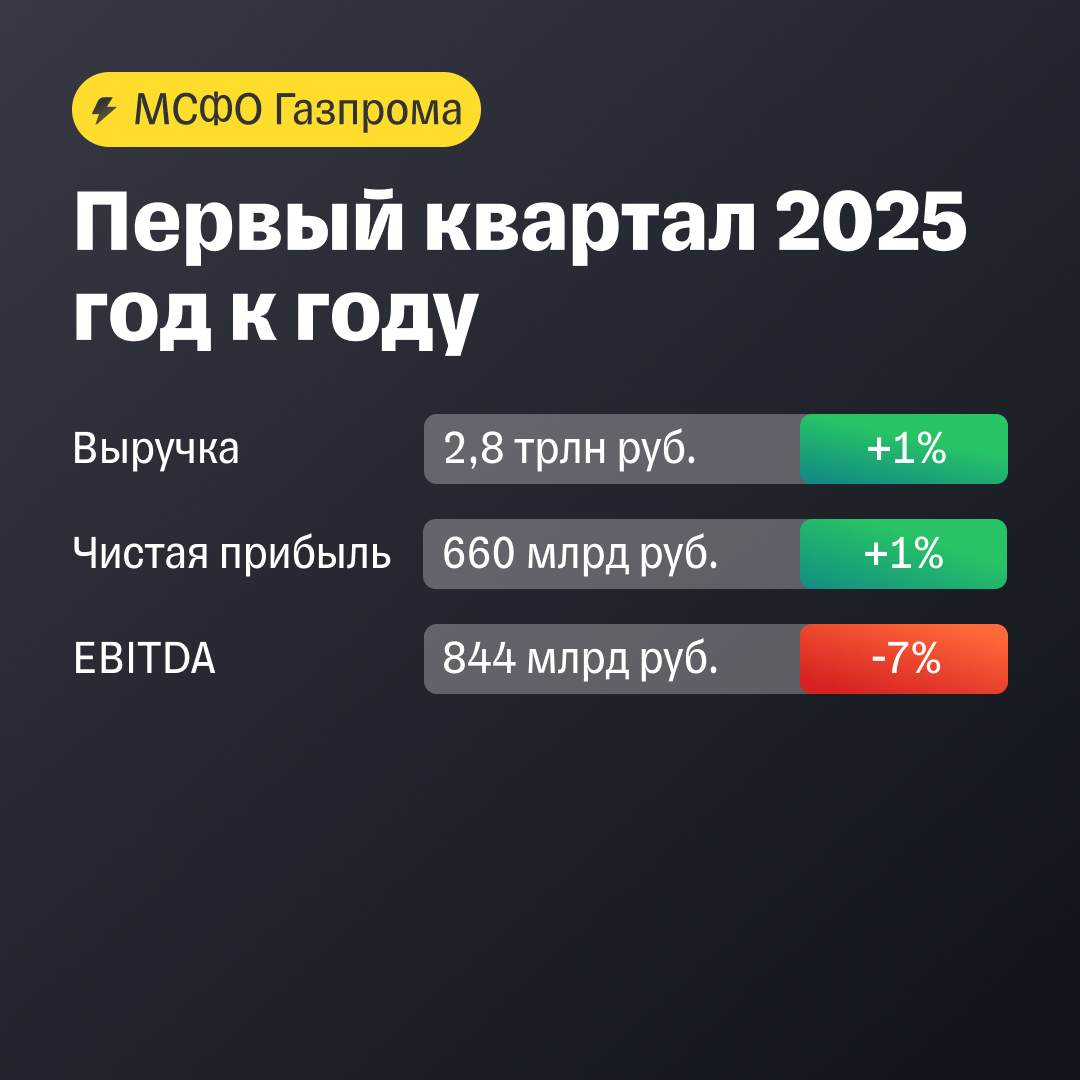

Газовый гигант отчитался за первый квартал 2025 года.

📊 Что с результатами?

Выручка год к году изменилась незначительно, однако в квартальном сравнении упала почти на 13%. Причина — ухудшение результатов нефтяного сегмента. В годовом выражении результаты поддержал рост экспортных цен на газ.

EBITDA показала отрицательную динамику, несмотря на отмену надбавки к НДПИ в 150 млрд рублей в квартал. Давление оказали снижение маржи переработки в нефтяном сегменте, индексация операционных расходов и курсовые разницы по операционным статьям.

Чистая прибыль выросла. Однако в основном из-за курсовых разниц на фоне укрепления рубля в отчетном периоде (почти 450 млрд прибыли против убытка в 20 млрд годом ранее). Это же позитивно сказалось на величине долга компании, который сократился на фоне переоценки до 6,1 трлн рублей с 6,7 трлн на конец 2024 года. В результате долговая нагрузка снизилась до 1,68х.

Компания нарастила капитальные расходы на 33% г/г, но несмотря на это свободный денежный поток, скорректированный на депозиты, в отчетном периоде вырос на 32% г/г. 160 млрд рублей было получено за счет высвобождения оборотного капитала.

💰 Что с дивидендами?

Скорректированную прибыль компания в этом периоде не раскрывала. Однако, по нашим расчетам из доступных данных отчетности, ее размер может составлять порядка 277 млрд (без учета убытка от обесценения объектов основных средств и незавершенного строительства).

Это соответствует вкладу первого квартала в расчетный дивиденд 5,8 рубля на акцию. Однако мы считаем, что выплата дивидендов Газпромом в ближайшее время маловероятна.

🎯 Что в итоге?

Аналитик Т-Инвестиций Александра Прыткова сохраняет рекомендацию «держать» по бумагам GAZP.