Две новости:

"Русал" $RUAL задумался о закрытии убыточных заводов на фоне низких цен и "курсовых" пошлин - ИНТЕРФАКС Наиболее уязвимыми в структуре "Русала" выглядят Кандалакшский, Волгоградский и Новокузнецкий алюминиевые заводы, издержки на которых выше средних по группе, говорит аналитик БКС Дмитрий Казаков. Их мощности рассчитаны на производство 500 тысяч тонн из общих 4,2 млн тонн (в 2022 году "Русал" выпустил 3,83 млн тонн алюминия). "Глава Кузбасса Сергей Цивилев попросил правительство России вывести алюминиевую отрасль из-под курсовых пошлин - Ъ" Если вы не в курсе, то кратко освежим ситуацию с проблемами Русала. Много лет подряд алюминиевый гигант не уставал во всех презентациях подчеркивать свою низкую себестоимость производства крылатого металла на фоне остальных мировых производителей. Эта самая низкая себестоимость получалась за счет нескольких факторов: - вертикальная интеграция и полная самообеспеченость сырьем; - дешевая электроэнергия с каскада Сибирских ГЭС (да и в целом в России стоимость энергии все еще значительно ниже, чем у конкурентов); - низкая себестоимость труда; Но из-за сочетания экономических и санкционных факторов себестоимость резко пошла вверх! В итоге компания при сегодняшних, довольно высоких относительно средних исторических, ценах работает на грани убытков. Как же так получилось? 1) Ключевой удар пришелся на сырье. Из-за санкций нарушилась логистика и Русал оказался отрезан от своих зарубежных глиноземных активов. В итоге компания, чтобы загрузить мощности, более половины сырья теперь вынуждена закупать по мировым ценам. 2) Еще более дорогим закупаемый глинозем делает санкционная премия и удорожание логистики. Это главные факторы, которые бьют по марже бизнеса. Собственно, чтобы хоть как-то обуздать себестоимость, уже идут работы над проектировкой глиноземного производства в Ленинградской области. Но стоить этот заводик будет минимум 400 млрд рублей! Опять придется наращивать долг((( 3) Стоимость электроэнергии для Русала в последние годы тоже выросла. Но тут "виноват" уже сам мажоритарий, который повысил тариф и часть маржи перенес энергетический сегмент холдинга Эн+. 4) Средняя заработная плата в России стабильно растет каждый год, но это все таки не ключевой фактор. Шантаж правительства рабочими местами старая и эффективная практика. К тому же санкций и проблемы с иностранными активами группы действительно невозможно было предсказать. Поэтому думаю, что для алюминиевой отрасли действительно сделают исключение и отменят курсовую пошлину. Ну либо компания может сократить более 10% собственного производства, что больно ударит по экономике их регионов. Ждем выхода новостей. Правда, даже отмена курсовой пошлины все равно не делает Русал интересным для долгосрочного инвестора. Пока проблемы с глиноземом не разрешатся, компания так и будет еле сводить концы с концами. #бородаинвестора #Русал #глинозем #акции #инвестиции #дивиденды #биржа

46

Нравится

Не является индивидуальной инвестиционной рекомендацией

Читайте также

7 комментариев

Ваш комментарий...

Авторы стратегий

Их сделки копируют тысячи инвесторов

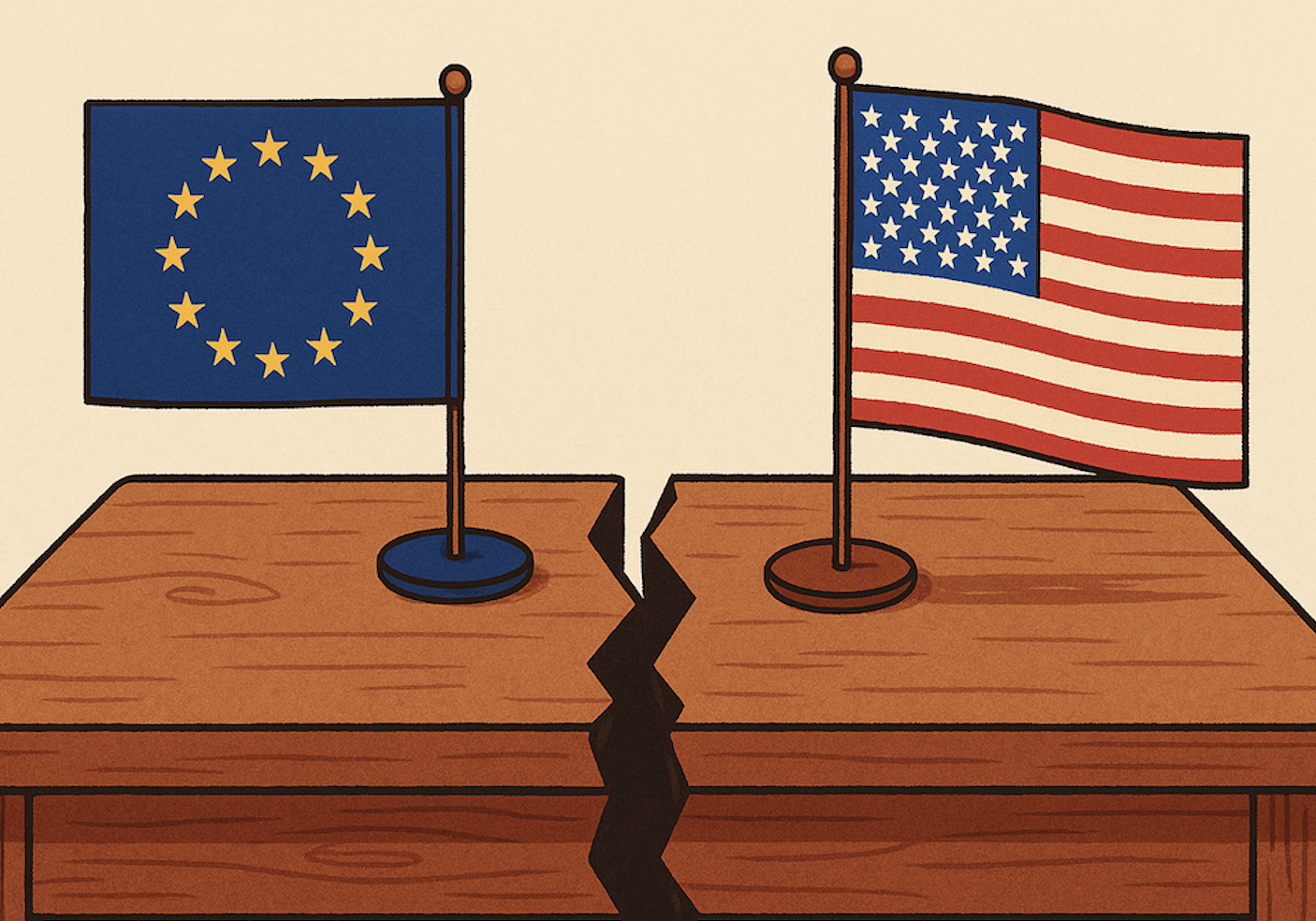

Мировая экономика: ожидания на 2026 год перестраиваются

Обзор

|

14 декабря 2025 в 15:35

Borodainvestora

35,8K подписчиков • 46 подписок

Портфель

от 10 000 000 ₽

Доходность

−39,14%

Еще статьи от автора

12 декабря 2025

T Во вторник сходил на новогоднюю елку Т-банка. Чтобы не превращать мероприятие в пьянку, компания заодно провела встречу менеджмента с блогерами. Были президент Т-технологий Станислав Близнюк и директор Т-инвестиций Дмитрий Панченко.

Я-то больше делал упор на пиво, но ключевая суть выступления руководителей компании показалась мне интересной и важной. Постараюсь донести тезисно:

- говорят, что у них очень крутая команда и высокая конкуренция за попадание к ним на работу;

- отдельно выделяют крутую IT команду, которая разрабатывает множество решений.

- пробуют продавать собственный решения другим компаниям. Уже есть успешные примеры сотрудничества;

- считают решение по покупке Росбанка очень хорошим. Появился дополнительный капитал, который превратился в новые вертикали роста. А я про это, кстати, писал еще до того, как это стало мейнстримом! Акции тогда стоили 2200 рублей.

- в целом любые решения менеджмента принимаются исходя из цели по ROE в 30%!

- подтверждают долгосрочную цель по рентабельности.

В общем мне выступление понравилось и, ровно так же, как и после любой другой встречи с менеджментом, захотелось купить акций. Думаю, что после окончания СВО в цикле снижения ключевой ставки и перезапуска экономики, компания сможет очень хорошо заработать и принести прибыль своим акционерам через дивиденды и рост капитализации.

#бородаинвестора #Тбанк #T #инвестиции

10 декабря 2025

RU000A105Y14 Рубрика - "Под прицелом"! Смотрим, как чувствуют себя компании третьего эшелона после IPO. Ну или, как более правильно говорить, наIPO. По-другом размещение КЛВЗ "Кристалл" с оценкой под 8 млрд рублей охарактеризовать невозможно.

Напомню предысторию. Небольшой производитель водки с повторяющимся названием "Кристалл" (в России много бизнесов с таким названием) быть может не на самом пике, но во время горячего рынка, решил выйти на IPO. Цель привлечения средств была благородная - расширение производства, внедрение новых марок алкоголя (более дешевые копии популярных брендовых напитков вроде Соджу и подобного). Естественно, продавалась все это под соусом быстрого роста и кратного увеличения прибыли. С момент наIPO акции сложились в три раза. Все более-менее адекватные инвесторы тогда писали про неадекватно завышенную оценку бизнеса. Но рынок был горячий, так что свой млрд компания привлекла успешно.

Чего же удалось добиться на вложенный млрд? Не сказать, что успехи грандиозные, но они есть:

- за первое полугодие выручка еще стагнирует;

- но вот по итогам 9 месяцев рост уже на 20%. То есть конкретно в 3 квартале выручка выросла почти на 50%! Получается, что таки сдержали обещание и запустили свои новые бренды?

- пока выручка стагнировала, компания даже снижала себестоимость производства. Тут менеджмент стоит хвалить. Когда обороты раскрутились, снижать себестоимость невозможно, но рост относительно небольшой.

- как итог, операционная прибыль за 9 месяцев выросла на 50%. А впереди горячий новогодний сезон, так что может быть еще лучше?

Но есть два маленьких нюанса, которые портят благолепную картину. Денег, привлеченных на IPO, видимо не хватило, поэтому КЛВЗ еще и занял сверху. Общий долг вырос с 1,5 до 1,8 млрд. Соответственно процентные расходы почти удвоились и достигли 0,3 млрд за 9 месяцев.

Ну с процентами все понятно - заняли под стройку, долги сегодня дорогие, вот и растут процентные расходы. По мере снижения ставки ситуация будет улучшаться (наверное). А вот почему сальдо прочих расходов ухудшилось с -200 до -300 млн решительно непонятно. Собственно, эти прочие расходы и сожрали всю прибыль. Бухгалтер изящно нарисовал небольшой рост прибыли, но акционерам от этого никакой радости. Если ты купил бизнес за 8 млрд (ну пукай купил сейчас за 3 млрд), какая тебе разница, заработала компания 50 или 75 млн? Чтобы акции выросли, прибыль должна быть 300 млн, а лучше 500. Ничего подобного даже близко нет!

Еще из неприятного: капитал (1,8 млрд) большей частью состоит из НМА (1,3 млрд). То есть у бизнеса реальных активов на 0.5 рубля при капитализации 3 рубля. Грустно.

Конечно, мы посмотрим на успехи компании в 2026 году (как раз должен быть основной эффект от капекса). Но, даже если все получится, и прибыль выйдет на заветные 0,5 млрд (на IPO обещали 1 млрд, но это нереально), это будущий P\E = 6. И зачем это нужно?

#бородаинвестора #KLVZ #КЛВЗ #Кристалл #IPO #алкоголь

9 декабря 2025

Кажется до конца декабря у нас успеет пройти еще одно IPO. К публичному размещению готовится одна из многочисленных дочек\внучек Ростелекома - ГК "Базис" - крупнейший вендор ПО управления динамической ИТ-инфраструктурой. Откровенно говоря, я не очень шарю, что может означать подобное определение. Предположу, что компания создает\продает софт для облачной инфраструктуры и всего связанного с облачными вычислениями.

Если верить СМИ, потенциальная оценка для IPO планируется в достаточно широком диапазоне 25 - 35 млрд. Это достаточно широкая развилка, которая предполагает варианты. По нижней границе диапазона можно говорить о справедливой или даже привлекательной оценке бизнес. По верхней границе - дороже, чем лично я готов купить в сегодняшних условиях.

Как и во всех размещениях IT компаний, мы видим красивую картинку роста бизнеса:

- с 2022 года выручка утроилась;

- чистая прибыль выросла в 2 раза;

- за 9 месяцев выросли на 57% по выручке и на 40% по OIBDA;

- приятный факт - отсутствие долговых обязательств;

Графики красивые, прогноз консалтинговых компаний соответствующий - более чем удвоение рынка к 2030 года, на котором Базис является лидером.

Вот только мы с вами на примере предыдущих IPO прекрасно знаем, что софтовики выходят на IPO в момент пикового роста показателей, зачастую уже видя обвал показателей на операционном уровне. Так что совсем не удивлюсь, если 4й квартал внезапно окажется разочарующим и смажет весь рост первой части года. В более приятном сценарии падение темпов роста начнется уже в 2026 году.

Это ключевой аспект размещения. Компания может и хорошая или даже отличная, но мы видим мощное торможение во всем секторе. С очень высокой вероятность что-то похожее будет и в Базисе если не в конце этого года, то вначале следующего. Если бизнес не растет, то критически важной становится его оценка на IPO. 10 OIBDA это однозначно дорого. 6 - 7 OIBDA еще можно подумать, хотя опять же, спешить некуда.

Суровая правда российских IPO заключается в том, что буквально все эмитенты в какой-то момент можно было купить из стакана дешевле чем в момент IPO. Так что брокерам до следующего рыночного бума будет сложно успешно в эту горячую картошку.

#бородаинвестора #IPO #инвестиции #базис