#SBER #ydex #rosn #MDMG #LSNGP #irao #plzl #sngsp #GMKN

#LENT Часто слышу обсуждения, а так же просьбы помочь составить портфель из акций РФ на долгосрок - для тех кто не хочет сильно погружаться. Условно — «пенсионный» портфель, купил и забыл. Сегодня как раз товарищ обратился с такой просьбой, справедливо полагая, что в России начался цикл снижения ключевой ставки. Депозиты будут давать всё меньше и меньше, и сейчас самое время покупать акции. Давайте составим и тезисно пробежимся по бумагам: 1. $SBER (Сбер) – безусловный флагман нашего рынка и страны, крупнейший банк, с устойчивым ростом и высокими дивидендами (платит 50% от прибыли – это важно понимать). Сбер уже не просто банк, а целая экосистема с технологичными наработками и интересными проектами, в области ИИ в том числе 2. $YDEX (Яндекс) – технологичный лидер с прибыльными основными направлениями и большим количеством перспективных проектов 3. $ROSN (Роснефть) – лидер нефтяной отрасли РФ с самым большим количество добычи, объектов и новых проектов. 4. $MDMG (Мать и дитя) – крепкая и всё ещё растущая компания с достойными дивидендами, активно открывают и строят новые клиники, с открытым менеджментом и порядочной репутацией 5. $LSNGP (Ленэнерго преф) – электроэнергетический сектор, тарифы каждый год растут, при этом растут каждый год и дивиденды. Рост электрификации в целом поддерживает потенциал компании 6. $MSRS (Россети Московский регион) – надёжная электросетевая компания с аналогичной Ленэнерго историей стабильности, роста тарифов, спроса и дивидендов 7. $IRAO (Интер Рао) – энергетический холдинг с большим количеством кэша на балансе, растущими дивидендами и перспективами инфраструктурного развития 8. $PLZL (Полюс) – крупнейший золотодобытчик России с самой низкой себестоимостью добычи золота в мире, амбициозными проектами и перспективами удвоить добычу золота в ближайшие пять лет. 9. $SNGSP (Сургутнефтегаз преф). – это страховка от ослабления рубля, т.к. у этой компании итоговые дивиденды напрямую зависят от курса рубля по итогам года к иностранной валюте (Норильский Никель); (Северсталь) – прекрасные компании, но с более сложной конъюнктурой. Сектора цикличные, сейчас есть сложности, но в долгосрочном портфеле эти бумаги вполне подходят. Можно так же добавить: $LENT (Лента), $T (Т-технологии) и {$OZON} (Озон) – компании роста с более высоким риском, но и большим потенциалом. Что касается исторической отдачи от инвестирования на долгосрок на нескольких примерах: • Акции Сбера выросли в 22 раза за последние 20 лет. И это без учётов дивидендов и их реинвестирования • Акции Ленэнерго преф выросли в 33 раза и при этом платят высокие дивиденды. • Россети Московский регион выросли более чем в 20 раз, долго выплачивают и регулярно увеличивают дивиденды. Подобных примеров ещё много. Многие бумаги на длинном горизонте демонстрируют сильный рост, но есть конечно и негативные примеры, например $GAZP (Газпром), поэтому важна и диверсификация. Не стоит так же забывать и про эффект сложного %, это важная составляющая наращивания капитала, про это поговорим ещё P.S. в моём портфеле не все из этой подборки, т.к. мой риск-профиль несколько более агрессивный и более активное управление В следующем посте разберём конкретно мой портфель с комментариями: сначала российский, затем перейдём к иностранным счетам и бумагам

11

Нравится

Не является индивидуальной инвестиционной рекомендацией

Читайте также

8 комментариев

Ваш комментарий...

@Kopaev_investmethod Здравствуйте.

Благодарим за системный подход, полезный разбор 👌

Нравится

Пульс учит

Обучающие материалы об инвестициях от опытных пользователей

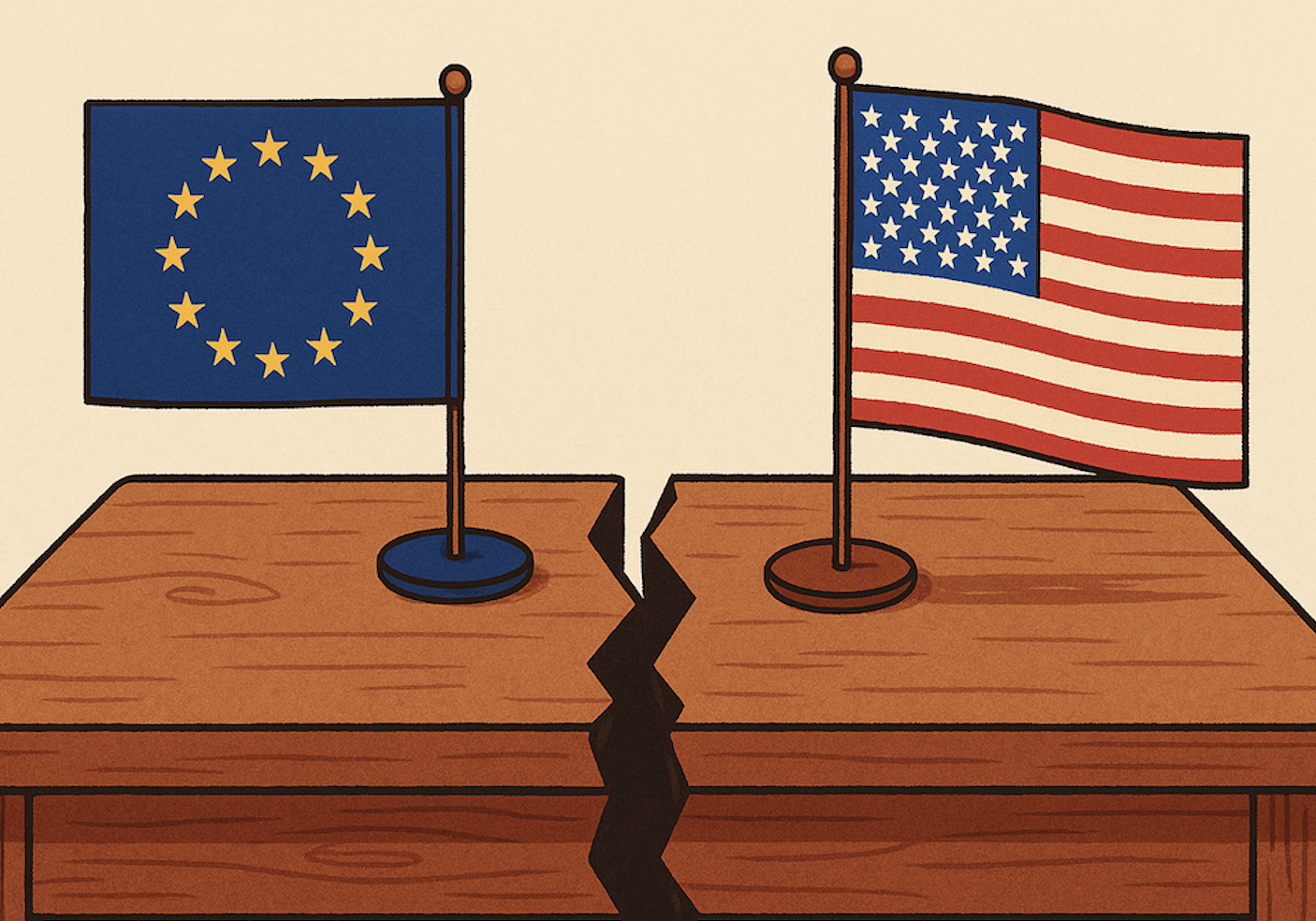

Мировая экономика: ожидания на 2026 год перестраиваются

Обзор

|

14 декабря 2025 в 15:35

Kopaev_investmethod

23 подписчика • 61 подписка

Портфель

до 5 000 000 ₽

Доходность

+20,48%

Еще статьи от автора

10 сентября 2025

#доллар

Доллар уже почти 85, разворот пошёл

В эту пятницу ожидается очередное снижение ставки ЦБ в России, и есть прогнозы от Центрального банка на плановое снижение ставки к "нормальным значениям" в ближайшие пару лет, а это на уровне 7-8%

Сколько будет давать в таком случае депозит в рублях? НИЖЕ ключевой ставки

А чем ниже будет ставка в рублях и доходность по депозитам, всё больше будут интересны валютные инструменты, т.е. рубль будет ещё сильнее падать!

Доходность будет снижаться, ваши рублевые сбережения обесцениваться.

Писал это в предыдущих постах и в блоге, сам держу в валютных инструментах существенную часть своих сбережений.

Часть в иностранных акциях, часть в фиксированных инструментах под 10% годовых в долларе с ежеквартальными выплатами купонов

Есть инструменты с фиксированным % в долларе, евро, юанях 5-10% годовых

кому интересно - могу помочь подобрать

8 сентября 2025

#sber SBER

Продолжение темы «пенсионного» портфеля (в предыдущих постах)

Сбер, есть ли идея в супер лонг?

Рубрика: Вопрос-ответ

Думаю, что Сберу по силам и дальше расти темпами высокими и наращивать дивиденды, но его потенциал сильно зависит от нашей экономики в целом. И он слишком уже гигант, чтобы как бизнес во много раз вырасти.

Однако по оценкам он всё ещё недооценён сильно (около 4 p/e — годовые прибыли и около 1 p/b капитала), при рентабельности 23%. В среднем исторически он стоил в полтора раза дороже, а схожие банки на развитых рынках стоят в несколько раз дороже по мультипликаторам основным

Что касается бизнеса, то здесь помимо основной деятельности Сбер ещё ведь развивает технологичные проекты и искусственный интеллект, тут вопрос сможет ли он это развивать, быть конкурентным и в будущем монетизировать? Пока непонятно, но как будто бы шансы в целом есть

Но да, Вы в целом правы, что Сбер тогда был компанией совсем другого ранга, нежели сейчас. И смог провести трансформацию из банка для «бабушек» в по сути уже довольно развитый финтех.

И тут может есть шансы вырасти всё-таки именно «кратно» у других компаний, если брать даже тот же сектор, то может у Т-технологии, или даже у ВТБ? Бывший Тинькофф показывает впечатляющие темпы роста и наращивают в том числе клиентскую базу, что Сберу делать уже тяжело т.к. и так почти вся страна в Сбере)). Ну а ВТБ традиционно у нас в отстающих и банк с огромными проблемами, но он и оценён по мультипликаторам в 2 раза дешевле Сбера, и при нормализации какой-то может сильно выстрелить.

Но Сбер конечно намного надёжнее, тут сомнений нет

Не ИИР)

2 сентября 2025

Обзор по моему портфель, часть 2

#sber #rosn #gazp #astr #ugld #msrs

10. SBER Сбербанк – про Сбер уже много говорил, держу для устойчивости и баланса портфеля. Стабильность, двузначные дивиденды, планомерное развитие

11. ROSN Роснефть – продавал большую долю в начале года, возможно ошибся — не продал всё. Негативно смотрел и продолжаю смотреть на весь нефтяной сектор. Продолжаю держать часть Роснефти, так как здесь возможны «белые лебеди», а именно:

• Роснефть разрабатывает один из крупнейших в мире нефтегазовых проектов «Восток ойл». Здесь отдача будет ближе к 2030 году, но возможны позитивные новости и намного раньше.

• Ведутся переговоры с западными партнёрами по совместным проектам в Арктике.

• В мае 2025 года получили контроль над крупнейшим в России месторождением редкоземельных металлов. Отдача с этого направления — это тоже перспектива 3-5 лет, пока потребуются капитальные вложения как и с Восток ойлом, но рынок живёт ожиданиями, ждём позитивных новостей

12. GAZP Газпром ⚠️ – писал отдельный пост. Из серии «сомнительного качества» компания, но с серьёзной недооценкой в моменте и с триггерами значительной переоценки.

13. ASTR Астра – лидер российского ПО. Создают экосистему программных продуктов, успешно интегрируют в свою ОС. Оценка сейчас недешёвая, дальнейшее движения зависит сохранения темпов роста. В долгосрок — интересная идея.

14. UGLD ЮГК ⚠️ – проблемный золотодобытчик из-за противоречивого корпоративного управления. Основные работы по разработке новых проектов по добыче золота закончены, ждём увеличения добычи и решения по основному пакету акций. В случае позитивного сценария может быть существенный рост котировок.

15. MSRS Россети МР – недавно начал формировать здесь позицию. Ставка на рост электрификации в целом. Компания много инвестирует в увеличение мощностей, стабильно наращивая и дивиденды. Развитие ИИ и дата центров потребует глобально очень много энергии

Не ИИР)

Как вы смотрите на текущую структуру портфеля? Какие позиции бы добавили или убрали и почему?)